Kryptowährungen im ETF-Portfolio

Wie wirkt sich die Beimischung von Kryptowährungen in einem Portfolio aus?

Die glühenden Anhänger von Kryptowährungen und gleichzeitig Gegner von etablierten Währungen wie dem Euro, würden Anlegerinnen und Anlegern natürlich raten: Tauscht alles in Kryptowährungen wie Bitcoin um, denn das ist die Zukunft des Geldes.

Aber wenn man bedenkt, dass diese Sichtweise trotz spürbarer Inflation und einem riesigen Turm aus Staatsschulden etwas verfrüht sein könnte? Sind Kryptowährungen dann immer noch einen Blick wert und können sie in einem kleinen Teil eines breit diversifizierten Buy-and-Hold-Portfolios nützlich sein? Sind Kryptowährungen gar eine ganz neue Anlageklasse, die als passive Beimischung neben Gold oder Rohstoffen zur Diversifikation beitragen kann?

Klarheit zwischen den Fronten von Krypto-Fans und vernünftigen ETF-Anlegenden, kann hier nur ein Blick auf die Zahlen bringen. Also auf Risiko und Rendite in der Vergangenheit, gepaart mit einigen Ideen für die zukünftige Entwicklung.

Das Wichtigste in Kürze:Alles, was man über den Einsatz von Kryptowährungen im Portfolio wissen muss

Diversifikation mit Kryptowährungen: Die Aufnahme von Kryptowährungen wie Bitcoin in ein Portfolio kann zur Diversifikation beitragen, da sie sich oft anders entwickeln als traditionelle Anlagen. Diese Diversifizierung kann das Gesamtrisiko des Portfolios verringern.

Mehr Rendite mit Kryptowährungen: Eine kleine Beimischung von Kryptowährungen kann die Rendite des Gesamtportfolios signifikant erhöhen. Dies gilt insbesondere dann, wenn das Portfolio regelmäßig auf seine strategische Zusammensetzung zurückgeführt wird (Rebalancing).

Steuerliche Vorteile: Kryptowährungen, die länger als ein Jahr gehalten werden, können steuerfrei vereinnahmt werden. Dies macht Investitionen in Kryptowährungen, insbesondere über Krypto-ETCs, steuerlich attraktiv.

Kostengünstige Umsetzung mit Krypto-ETCs: Der Einsatz von Krypto-ETCs bietet eine kostengünstige Möglichkeit, Kryptowährungen in ein Portfolio aufzunehmen. Krypto-ETCs sind einfach zu handhaben und erfordern kein separates Wallet oder Krypto-Börsenkonto, was sie für passive Investorinnen und Investoren attraktiv macht.

Crypto traden. Ganz ohne Wallet. Optional mit Staking Rewards. Ab 1 €. Kryptowährungen bergen hohe Risiken.

Portfolio-Analyse: Kryptowährungen in einem typischen 60/40-Investmentportfolio

Und um es gleich vorweg zu nehmen: Für eine Beimischung von Kryptowährungen in Höhe von 3 oder 5 Prozent des Gesamtportfolios waren die Ergebnisse überraschend. Der Einfluss auf das Portfoliorisiko war überschaubar, die Rendite des Gesamtportfolios deutlich höher. Allerdings nur, wenn das Portfolio mindestens einmal im Jahr auf seine strategische Zusammensetzung zurückgesetzt wurde - Stichwort Rebalancing. Die Erträge aus dem Krypto-Investment können zudem unter den genannten Bedingungen steuerfrei vereinnahmt werden. Nach dieser Einführung sollte man aber auch die Analyse lesen und erst dann entscheiden, ob man ein Krypto-Investment wagen möchte. Seit Mitte 2020 ist dies auch ganz einfach im Wertpapierdepot möglich, denn seitdem gibt es auf Xetra sogenannte ETCs, die vollständig mit Kryptowährung hinterlegt sind und das sensible Krypto-Vermögen nach professionellen Standards verwahren.

Der beste Portfolio Tracker für dein Vermögen

Überwache dein Portfolio und analysiere ETFs, Aktien, Fonds und Kryptowährungen mit dem besten Portfolio Tracker – einfach und sicher.

- Verwalte deine Konten und Depots an einem Ort

- Überwache Kennzahlen, Kurse und deine Performance

- Vergleiche dein Portfolio mit anderen Strategien

- Optimiere deine Anlageentscheidungen

Drei Musterportfolios für die Analyse

Für die Analyse wurde ein typisches 60/40-Portfolio simuliert, wie es bei Privatanlegenden häufig anzutreffen ist. Die Risikokomponente wird durch Aktien-ETFs, einen Teil Gold-ETCs und einen Teil Rohstoff-ETFs abgebildet. Die Aufteilung der Aktien auf Industrie- und Schwellenländer beträgt zwei Drittel zu einem Drittel. Das Risiko des Portfolios wird durch einen ETF auf Euro-Staatsanleihen mit gemischten Laufzeiten begrenzt. Irgendwie hat fast jeder DIY-Anleger eine solche Portfoliostruktur. Die genaue Zusammensetzung des Beispielportfolios hat auch nur wenig Einfluss auf das Endergebnis unserer Analyse, wie wir später noch sehen werden. Dieses Portfolio soll daher nur als Ausgangspunkt für unsere Analyse dienen - nicht jedes Portfolio muss so aussehen.

Die Aktien der Industrieländer wurden nun schrittweise durch Kryptowährungen ersetzt, einmal mit 3 Prozentpunkten und einmal mit 5. Da die Aktien-ETFs der Industrieländer zuletzt sehr US- und sehr Tech-lastig waren, haben wir hier den Anteil für die neue Kryptobeimischung herausgenommen. Eine gewisse Korrelation zwischen Tech- und Kryptowerten ist zumindest kurzfristig erkennbar. Da wir zunächst über 10 Jahre testen wollten, kam nur eine Zeitreihe für Bitcoin in Frage. Andere Kryptowährungen gibt es noch nicht lange genug und ihre Verbreitung ist noch geringer und damit weniger repräsentativ.

Daraus ergaben sich drei Portfoliovarianten mit folgenden Zusammensetzungen:

| Anlageklasse | 5 % Bitcoin | 3 % Bitcoin | 0 % Bitcoin | |

|---|---|---|---|---|

| Aktien Industrieländer | 25 % | 27 % | 30 % | |

| Aktien Schwellenländer | 15 % | 15 % | 15 % | |

| Euro-Staatsanleihen | 40 % | 40 % | 40 % | |

| Gold | 7 % | 7 % | 7 % | |

| Rohstoffe | 8 % | 8 % | 8 % | |

| Bitcoin (BTC) | 5 % | 3 % | 0 % |

Für alle Portfoliokomponenten steht eine Zeitreihe von mindestens 10 Jahren zur Verfügung, wir rechnen ab dem 1. Januar 2013. Eine noch längere Rückrechnung bis zum Start von Bitcoin wäre möglich, würde aber kaum aussagekräftige Ergebnisse liefern, da Bitcoin noch zu neu ist.

Warum ist Rebalancing für ein Krypto-Portfolio wichtig?

Die strategischen Gewichtungen des Portfolios verschieben sich nach einiger Zeit, da sich die Preise der Portfoliobestandteile an den Märkten ändern. Damit die Renditequellen und die Risikoabsicherung weiterhin funktionieren, müssen die Portfoliobestandteile in einem Portfolio, welches mit der Buy-and-Hold-Strategie anlegt, regelmäßig wieder in ihre ursprüngliche Position gebracht werden.

Dies ist umso wichtiger, je stärker die Portfoliobestandteile in ihrem Wert schwanken. Diese durchschnittlichen Schwankungen lassen sich zumindest für die Vergangenheit messen, das Maß heißt „Volatilität“ und steht in der Finanzwelt gleichzeitig für das mit einer Anlage verbundene Risiko.

Kryptowährungen wie Bitcoin oder andere Altcoins sind digitale Vermögenswerte. Wertschwankungen, die durch die Erwartungen der Anlegerinnen und Anleger hervorgerufen werden, wirken sich unmittelbar aus. Da alle Kryptowährungen zusammen derzeit nur etwa ein Hundertstel des Wertes aller Aktien weltweit ausmachen, haben die globalen Kapitalströme extrem große Auswirkungen. Die Kursschwankungen von Bitcoin gegenüber dem US-Dollar sind daher enorm und je nach Marktlage gerne bis zu viermal höher als bei Aktien aus Industrieländern. Im Finanzjargon ausgedrückt: Kryptowährungen sind sehr volatil und mit hohen Risiken behaftet.

Gleichzeitig werden Kryptowährungen vom Finanzamt nicht als Wertpapiere eingestuft. Erträge sind daher ab einer Haltedauer von einem Jahr steuerfrei. Deshalb haben wir unsere Simulation mit einem jährlichen Rebalancing durchgeführt, damit alle Verkäufe steuerfrei vereinnahmt werden können. Dies ist übrigens auch mit einigen Krypto-ETCs möglich, die über eine Auslieferungsoption verfügen.

Weiterführende Informationen finden sich auch in unseren folgenden Artikeln:

Portfolio-Test: 10-Jahres-Zeitraum

Die meisten Anlegerinnen und Anleger verdienen ihr Geld in Euro und wollen die Einnahmen für Ausgaben in Euro verwenden. Deshalb haben wir die Analyse mit allen Werten in Euro durchgeführt. Zusätzlich haben wir die Entwicklung einer Anlage von 100.000 Euro gemessen. Für Aktien, Rohstoffe und Anleihen wurden die täglichen Kurse von thesaurierenden ETFs verwendet, die sowohl Ausschüttungen als auch Kosten in ihren Kursen enthalten (der sogenannte tägliche Nettoinventarwert). Die Kryptobeimischung besteht aus einer Zeitreihe täglicher Durchschnittspreise für Bitcoin. Die nicht unerheblichen Kosten eines Krypto-ETCs wurden in der Analyse vernachlässigt - sie hätten auch nur eine sehr geringe Rolle für die Ergebnisse gespielt, wie wir später sehen werden.

Wie beschrieben, haben wir ein jährliches Rebalancing vorgenommen, immer zum 2. Januar eines neuen Jahres (also auch noch für 2023 und damit relevant für das Endergebnis). Die daraus resultierenden Erträge haben wir steuerlich nicht behandelt, ebenso haben wir die ab 2018 eingeführte Vorabpauschale für deutsche Anlegerinnen und Anleger vernachlässigt.

Die märchenhaften Renditen der ersten Krypto-Jahre haben im Analyse-Portfolio auch ihren Niederschlag gefunden. Gemessen haben wir ab Anfang 2013 bis Ende 2022 („Krypto-Winter“). So wurden aus 100.000 Euro anfänglichem Investment knapp eine Million Euro! Und das mit einer Beimischung von nur 5 Prozent Bitcoin. Rund 675.000 Euro an Krypto-Erträgen aus den Transaktionen beim Rebalancing konnten steuerfrei vereinnahmt werden. „To the Moon“ war keine Floskel in den ersten Jahren der Kryptowährungen!

| Portfolio | 01.01.2013 | 02.01.2023 |

|---|---|---|

| 0 % Bitcoin-Portfolio | 100.000 € | rd. 200.000 € |

| 5 % Bitcoin-Portfolio | 100.000 € | rd. 978.000 € |

Ohne Bitcoin wären daraus solide rund 200.000 Euro geworden. In zehn Jahren hätte sich der Wert des Portfolios ohne Bitcoin also verdoppelt, trotz einer Risikoabsicherung mit 40 Prozent – auch eine schöne Erkenntnis.

Die Volatilität des Portfolios mit der Bitcoin-Beimischung war aber zu hoch für unsere Messung. Daher sind diese Ergebnisse zwar erfreulich für alle, die Bitcoin schon früh gehalten haben. Für die aktuelle Struktur eines Buy-and-Hold-Portfolios bieten die Ergebnisse nur wenig verwendbare Erkenntnisse.

Portfolio-Test: 5-Jahres-Zeitraum

Aufgrund der geringen Aussagekraft der Zehnjahresbetrachtung für zukünftige Marktphasen haben wir die systematische Risiko- und Renditemessung für das Gesamtportfolio auf fünf Jahre verkürzt.

In diesen fünf Jahren hat der Bitcoin genügend unterschiedliche Marktphasen durchlaufen, um zu Erkenntnissen zu gelangen: Eine lange Durststrecke, zwei Hypes und den sogenannten Krypto-Winter seit Sommer 2022. Aber auch die anderen Portfoliobestandteile waren starken Veränderungen ausgesetzt: Pandemie, Ukraine-Krieg, Rohstoffknappheit und schließlich die Zinswende.

Für den Zeitraum von Anfang 2018 bis Anfang 2023 haben wir Risiko und Rendite gemessen. Auch hier haben wir das jährliche Rebalancing jeweils zum Jahresanfang angewendet. Gemessen haben wir die tatsächliche Entwicklung der investierten 100.000 Euro, eine zeitgewichtete Rendite und das Risiko des Portfolios und seiner Bestandteile.

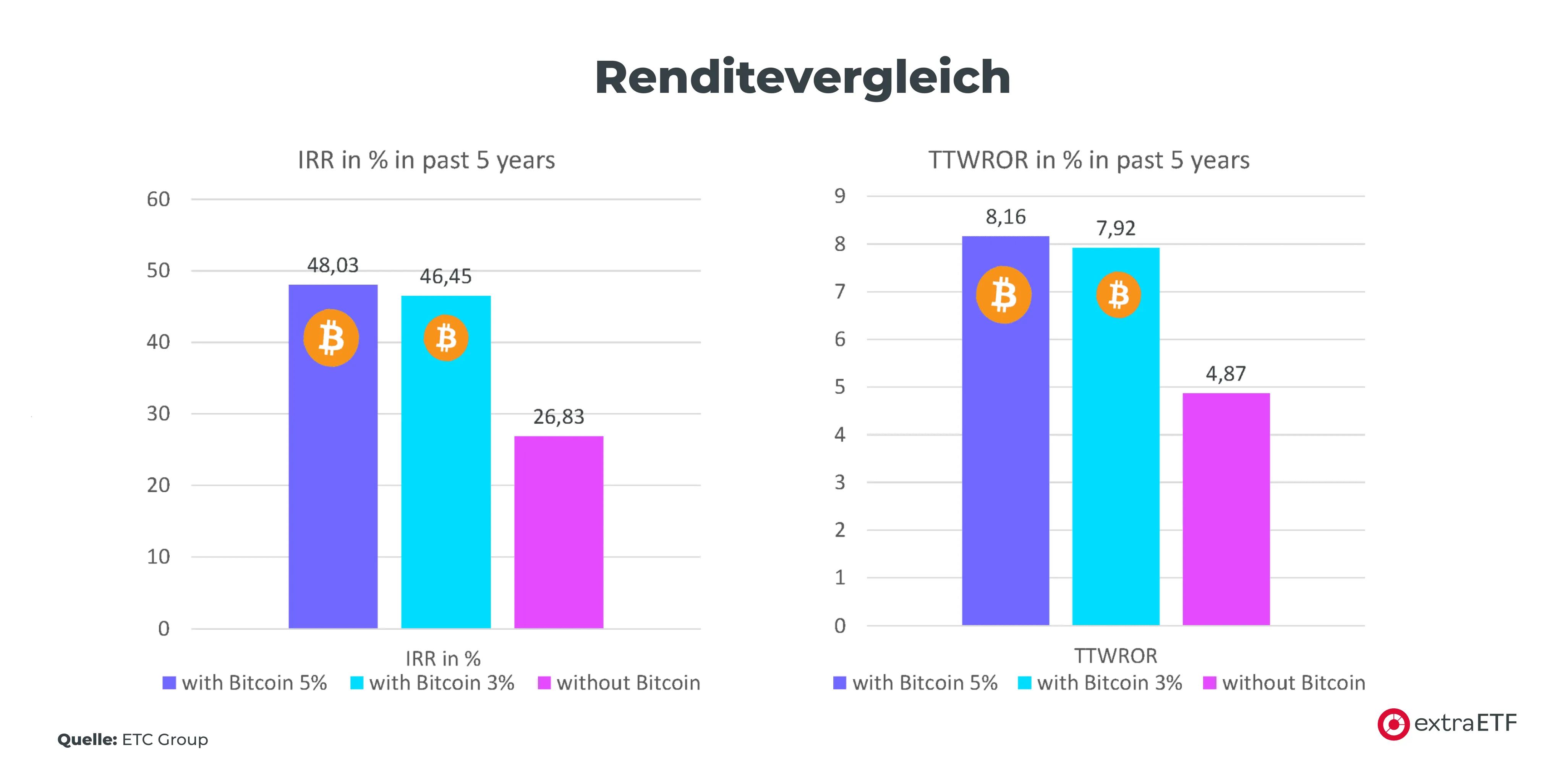

Der absolute Wertzuwachs des Portfolios mit 5 Prozent Krypto-Beimischung lag über 5 Jahre signifikant um 21 Prozentpunkte über dem Portfolio ohne Krypto. Die zeitgewichtete Rendite stieg von 4,9 Prozent auf 8,2 Prozent pro Jahr.

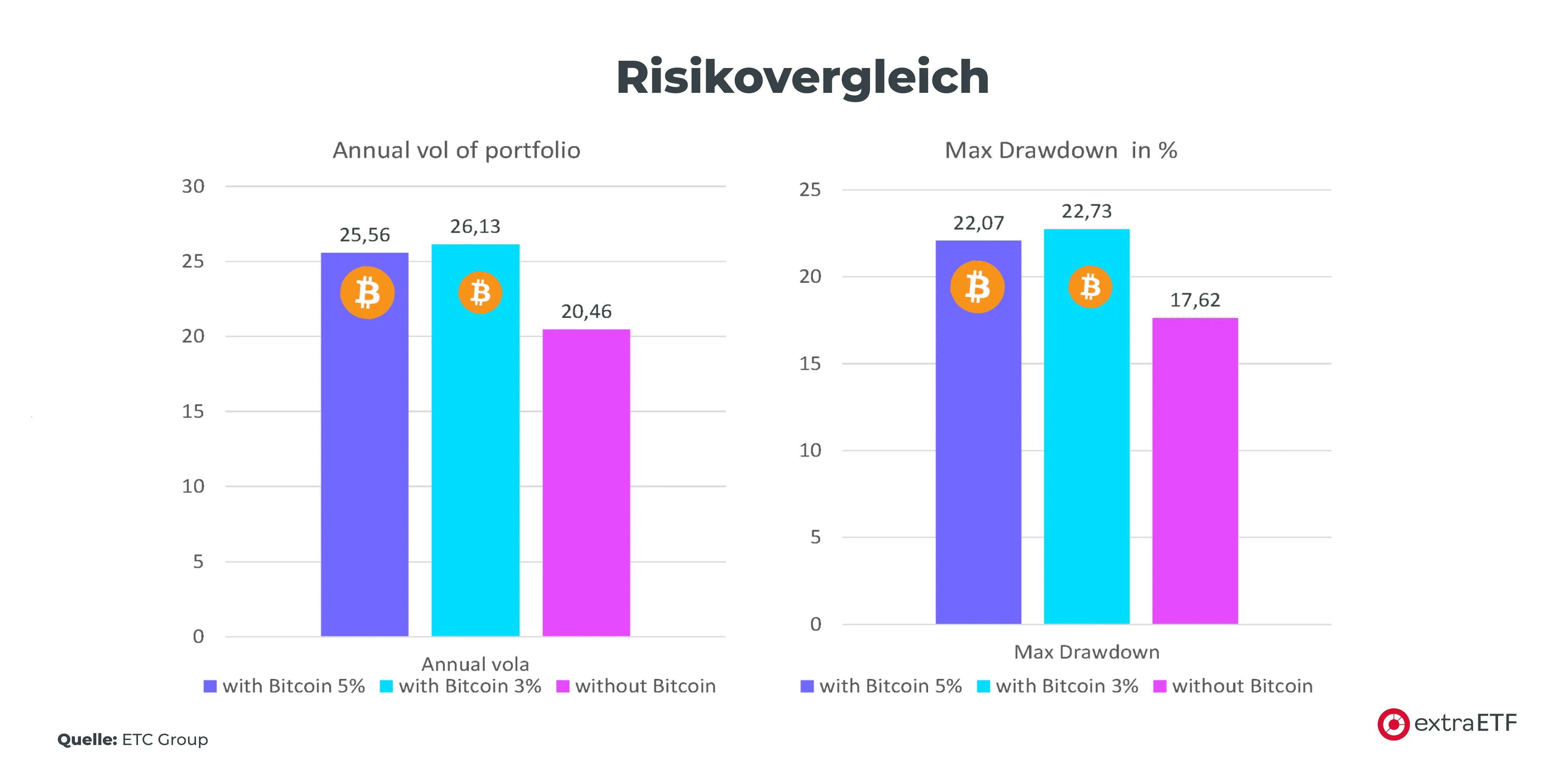

Die Risikokennzahl stieg im Gesamtportfolio von 20,5 auf über 25,5. Bildlich gesprochen schwankte der Durchschnittswert des 5-Prozent-Portfolios um 25,5 Prozent. Mit solchen Schwankungen muss eine Anlegerin oder ein Anleger leben können. Allerdings ist auch ein Wert von 20,5 für das Startportfolio recht hoch - dafür sorgten die Beimischungen von Rohstoffen und Gold, aber auch die Konzentration von US-Tech-Werten auf Aktien aus Industrieländern und die Zinswende bei Anleihen.

Der maximale Wertverlust des 5-Prozent-Portfolios lag bei 22,07 Prozent und dauerte 408 Handelstage. Es war also mehr als ein Jahr Geduld erforderlich. Deutlich länger dauerte die Durststrecke nach der Finanzkrise 2008. Die Beimischung von 3 Prozent führte sogar zu einem noch höheren Maximalverlust, vermutlich aufgrund der Korrelation von Kryptowährungen und US-Tech-Werten mit Industrieländeraktien in bestimmten Marktphasen. Allerdings wäre dieser höhere Maximalverlust innerhalb von 276 Tagen wieder aufgeholt worden.

Die verblüffende Wirkung von Kryptowährungen im Portfolio

Eignen sich Kryptowährungen zur Diversifikation?

Engagierte Beobachter des täglichen Marktgeschehens weisen gerne darauf hin, dass sich Kryptowährungen häufig mit dem Gesamtmarkt und insbesondere mit Tech-Aktien bewegen würden. Über kürzere Zeiträume lässt sich tatsächlich ein geringer Zusammenhang statistisch nachweisen.

Das verwendete Maß ist die sogenannte Korrelation: Ein Wert von eins bezeichnet den größtmöglichen Zusammenhang - beide Zeitreihen sind dann identisch. Eine Korrelation von Null bedeutet, dass es keinen statistisch nachweisbaren Zusammenhang zwischen den Zeitreihen gibt. Und eine Korrelation von minus eins zeigt einen genau entgegengesetzten Zusammenhang an.

Wird für drei Monate eine Korrelation zwischen Bitcoin und Nasdaq 100 von 0,5 ermittelt, so lässt sich rein rechnerisch feststellen, dass etwa die Hälfte der Preisbewegungen des Bitcoin durch Bewegungen des Nasdaq 100 erklärt werden können. Der Zusammenhang zwischen den beiden Märkten ist erkennbar, aber die Marktbewegungen sind nicht identisch.

| Bitcoin | Ether | MSCI World | MSCI EM | Nasdaq 100 | |

|---|---|---|---|---|---|

| Bitcoin | 1,000 | 0,951 | 0,525 | -0,152 | 0,502 |

| Ether | 0,951 | 1,000 | 0,516 | -0,097 | 0,504 |

| MSCI World | 0,525 | 0,516 | 1,000 | 0,017 | 0,928 |

| MSCI EM | -0,152 | -0,097 | 0,017 | 1,000 | -0,057 |

| Nasdaq 100 | 0,502 | 0,504 | 0,928 | -0,057 | 1,000 |

Über einen längeren Zeitraum verschwindet die enge Korrelation zwischen Tech-Index und Bitcoin allerdings zusehends. Eine geringe Korrelation deutet auf einen Mehrwert bei der Diversifikation des Portfolios hin. Diversifikation verteilt Chancen und Risiken auf mehr Anlageklassen. Wäre die Korrelation in der Performance hoch (z.B. ein Wert von 0,8), würde eine Beimischung keinen Mehrwert bringen.

Der perfekte Guide für deine finanzielle Zukunft

Wir haben die besten Tipps für dich, um jetzt richtig durchzustarten mit ETFs. Total verständlich und fundiert – geeignet für Starter UND Fortgeschrittene! Dieser Guide ist das beste Investment in deine Zukunft. Hol ihn dir! Darin erfährst du…

- welche ETFs du in deinem Depot einsetzen solltest

- was die besten ETF-Strategien der Welt sind

- wie du erfolgreich in die wichtigsten Anlageklassen investierst

- wie du hohe Dividenden und attraktive Zinsen mit ETFs erhältst

6 Gründe, warum Kryptowährungen ins Portfolio sollten

Die genaue zukünftige Entwicklung von Rendite und Risiko lässt sich aus der Analyse vergangener Perioden nicht vorhersagen. Für passive Buy-and-Hold-Anleger und ETF-Freunde lassen sich aber wichtige Erkenntnisse gewinnen. Und hier spricht einiges für die Aufnahme von Kryptowährungen in ETF-Portfolios:

Fazit: Ermutigende Ergebnisse - Kryptowährungen als Diversifikationsoption

Nach unserer Analyse können Kryptowährungen als potenziell interessante Anlageklasse betrachtet werden. Ihre langfristige Wertentwicklung unterscheidet sich grundlegend von anderen Anlageklassen, was sie zu einer vielversprechenden Diversifizierungsmöglichkeit macht.

Es ist jedoch wichtig, dass Anlegerinnen und Anleger die Volatilität von Kryptowährungen verstehen und sich der Notwendigkeit eines regelmäßigen Rebalancing bewusst sind, um die Vorteile dieser Beimischung voll ausschöpfen zu können. Darüber hinaus sollten Anlegende einen zukunftsorientierten Ansatz in Betracht ziehen, der auch andere vielversprechende Kryptowährungen einschließt, um ihr Portfolio weiter zu diversifizieren. Hier bieten sich Krypto-ETCs an, die nicht nur die Wertentwicklung einer einzelnen Kryptowährung abbilden.

Wichtige Fragen zum Einsatz von Kryptowährungen im ETF-Portfolio

Affiliate Hinweis *

Bei den mit Sternchen (*) gekennzeichneten Links handelt es sich um Werbe- oder Affiliate-Links. Wenn du über diesen Link etwas kaufst oder abschließt, erhalten wir eine Vergütung des Anbieters. Dir entstehen dadurch keine Nachteile oder Mehrkosten. Wir verwenden diese Einnahmen, um unser kostenfreies Angebot zu finanzieren. Vielen Dank für deine Unterstützung.

- Alles, was man über den Einsatz von Kryptowährungen im Portfolio wissen muss

- Portfolio-Analyse: Kryptowährungen in einem typischen 60/40-Investmentportfolio

- Drei Musterportfolios für die Analyse

- Warum ist Rebalancing für ein Krypto-Portfolio wichtig?

- Portfolio-Test: 10-Jahres-Zeitraum

- Portfolio-Test: 5-Jahres-Zeitraum

- Eignen sich Kryptowährungen zur Diversifikation?

- 6 Gründe, warum Kryptowährungen ins Portfolio sollten

- Ermutigende Ergebnisse - Kryptowährungen als Diversifikationsoption

- Wichtige Fragen zum Einsatz von Kryptowährungen im ETF-Portfolio