Diesen Superindex schlagen nicht mal die besten Fondsmanager der Elite-Unis

Ein US-Index entwickelt sich zum Problem für professionelle Fondsmanager, auch für die Geldverwalter der Elite-Unis Yale und Harvard. Das steckt dahinter.

Der S&P-500-Index notiert knapp unter seinem Allzeithoch, was viele Privatanleger sicherlich freuen dürfte. Bei der Zunft der professionellen Anleger sieht dies jedoch etwas anders aus. Natürlich profitieren diese ebenfalls von der Rally, beispielsweise durch stetig steigende Mittelzuflüsse. Doch paradoxerweise wird die rasante Entwicklung des S&P 500 für die Fondsmanager zum Problem. Davon betroffen sind auch die besten Geldverwalter der Welt – die Fondsmanager der Elite-Unis Yale, Princeton, MIT & Co.

Das Problem: Für die Fondsmanager wird es immer schwerer, mit dem mächtigen S&P 500 Schritt zu halten. Das war in der Vergangenheit noch ganz anders. Ein traditionell diversifiziertes Portfolio, das zu 60 Prozent aus US-Aktien und zu 40 Prozent aus langfristigen Anleihen besteht – und zwar zu gleichen Teilen aus Staats- und Unternehmensanleihen – hat laut Bloomberg seit 1926 jährlich 9 Prozent p.a. erwirtschaftet, einschließlich Dividenden.

| Tipp: Hier finden Sie die kostengünstigsten Anbieter für ETF-Sparpläne. |

So schneiden die Elite-Unis im Vergleich ab

Das sind 1,2 Prozentpunkte pro Jahr weniger als beim S&P 500. Doch dieses Gap ließ sich verschmerzen. Schließlich wurde diese Performance mit etwa einem Drittel weniger Volatilität erzielt als beim S&P 500. Die Schwankungsbreite war viel geringer. Doch die Marktrally der vergangenen Jahre bringt die Geldverwalter der großen Elite-Unis in ein Dilemma. Einerseits sind sie gezwungen, die angelegten Gelder zu schützen, indem sie über verschiedene Assetklassen diversifizieren. Andererseits müssen sie die Rally am Aktienmarkt adäquat abbilden in ihren Portfolios.

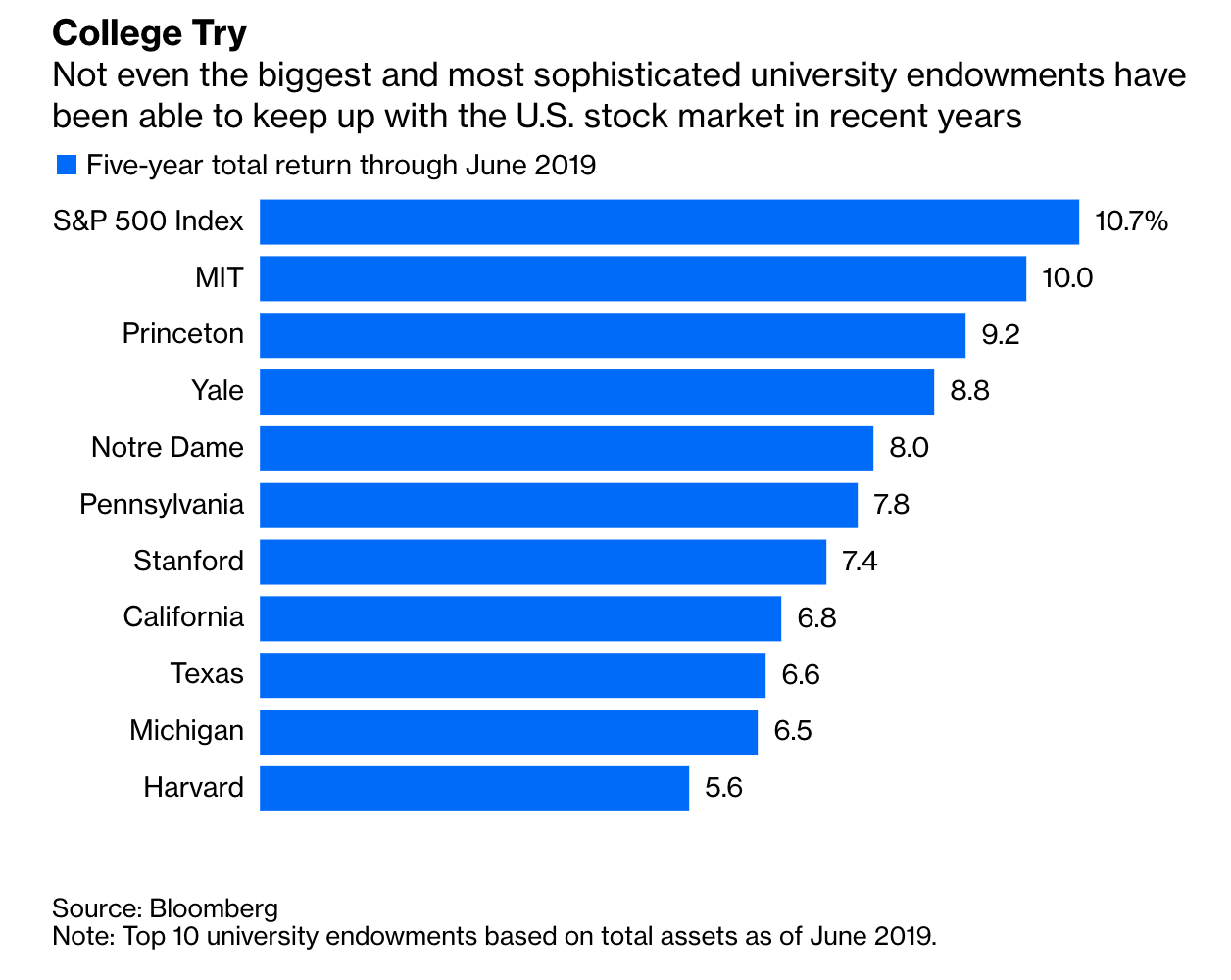

Denn eins ist klar: In stark steigenden Märkten – und der S&P 500 ist in den vergangenen fünf Jahren um sagenhafte 70 Prozent gestiegen – neigen Anleger dazu, eher auf die Rendite zu schielen als auf den Aspekt, dass ihre Gelder breit diversifiziert sind. Insofern dürften bereits im vergangenen Jahr die Fondsmanager sämtlicher Elite-Unis in Erklärungsnöte gekommen sein, wie folgende Grafik veranschaulicht:

Es ist eindeutig: Der S&P 500 hängte die Geldverwalter der Elite-Unis auf Fünf-Jahressicht klar ab – und der Abstand dürfte sich im laufenden Jahr sogar noch vergrößert haben. Der Stiftungsfonds von Harvard schaffte nicht einmal die Hälfte der Performance des S&P 500. Doch damit stehen die Fonds der Elite-Unis nicht alleine da. Von den etwa 10.000 Aktien- und US-Investmentfonds schafften es laut Bloomberg nur 17 Prozent, den S&P 500 in den letzten fünf Jahren zu schlagen. Die Ergebnisse zeigen, wie schwierig es ist, mit dem US-Aktienmarkt Schritt zu halten.

| Tipp: Hier erfahren Sie, wie Sie den Yale-Stiftungsfonds mit ETFs nachbauen können. |

ETF-Anleger, die auf den S&P 500 als Bestandteil ihres ETF-Portfolios gesetzt haben, können sich freuen. Auf Sicht von zehn Jahren hat sich ihr Kapital (ungeachtet von Währungsschwankungen) nahezu verdreifacht.