Sicher in Rente mit ETFs und Investmentfonds

Dass das Einkommen beim Übergang vom Arbeitsleben in den Ruhestand spürbar sinkt, ist für viele Arbeitnehmer schon heute Realität. Die demographische Entwicklung macht es nicht besser. Eine Antwort lautet: Anlegen mit einer Kombination aus attraktiv verzinstem Sicherheitsbaustein und ETFs/Investmentfonds für die Rendite. Damit das Geld im Alter reicht.

Was tun mit der Rente?

„Immer weniger Beitragszahler: Die Rente ist längst nicht mehr sicher“ titelte der Tagesspiegel im April einen ausführlichen Bericht über die Lage der gesetzlichen Rentenversicherung in Deutschland. Wer heute berufstätig ist, so der Bericht, werde entweder immer mehr zur Finanzierung der gesetzlichen Rente beitragen müssen oder, gemessen am eigenen Erwerbseinkommen, netto mit weniger Rentenauszahlungen rechnen. Das Wahrscheinlichste sei, dass beides einträfe. Nichts tun ist damit keine Option.

Kaum etwas ist so vorhersehbar wie der demographische Wandel

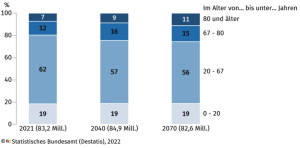

Die sogenannte Rentenlücke ist schon heute Realität. 48 % des letzten Nettoeinkommens (vor Steuern) kann ein Standardrentner laut Deutscher Rentenversicherung derzeit als gesetzliche Rente erwarten. Hinzu kommt: Deutschland hat ein demographisches Problem. Schon jetzt absehbar, dass sich das Problem auf Sicht von 20 oder 30 Jahren weiter verschärfen wird. Die aktuelle Bevölkerungsvorausberechnung des Statistischen Bundesamts bestätigt das quasi amtlich. Hauptergebnis: Die Gruppe der Senioren wird bis 2040 um mehr als 4 Millionen Menschen wachsen, parallel dazu fällt die Zahl der Menschen im Erwerbsalter um rund 3,5 Millionen. Entsprechend steigt der „Altenquotient“ im mittleren Szenario von 31,8 auf 43,4 im Jahr 2040. Diese Kennzahl drückt aus, für wie viele Rentenbezieher jeweils 100 Personen im Erwerbsalter sorgen müssen.

Bevölkerung nach Altersgruppen 2021, 2040 und 2070

Diversifikation ist ein Muss – auch bei der Rente!

Rechtzeitig Vorsorgen kann die Rentenlücke schließen. Der Grundgedanke ist dabei immer: Nicht alle Eier in einen Korb legen! Mit einem stärker und besser diversifizierten Portfolio können Anleger bei gleichem Risiko eine höhere Rendite erwarten. Das weiß die Wissenschaft seit den Arbeiten von US-Ökonom und Nobelpreisträger Harry Markowitz in den 50er Jahren.

Es gilt also, breit gestreut über möglichst viele verschiedene Anlageklassen, Regionen und Sektoren zu investieren. Nicht zuletzt deshalb, weil es regelmäßig abrupte Favoritenwechsel gibt. Assetklassen, die in einem Jahr sehr gut performen, finden sich nicht selten im darauffolgenden Jahr in den unteren Regionen des Rankings wieder.

Ingo Mainert, CIO Multi Asset Europe bei Allianz Global Investors sagt: „Das Streuen des Kapitals über und innerhalb verschiedener Assetklassen und Regionen ist ein notwendiges Fundament für stabile Anlageergebnisse.“ Dabei kommt nicht nur darauf an, zu diversifizieren, sondern dieses auch professionell zu tun. „Die richtige Mischung über viele Anlageklassen ist Ergebnis eines disziplinierten, konsistenten Kapitalanlageprozess, durchgeführt von einem professionellen Anlagemanagement.“

Digital anlegen und vorsorgen mit Allvest powered by Allianz: sicher, renditestark und flexibel

Allvest ist hoch diversifiziert und ein robustes Investment, gerade bei turbulenten Märkten. Mit derzeit 4,3 % p.a. auf Einzahlungen hoch attraktiv verzinst, dient das Sicherungsvermögen der Allianz als Sicherheitsbaustein. Es ist sicher und breit gestreut mit Investments in über 50 Anlageklassen, inklusive Alternativen Anlagen.

Der Renditebaustein besteht aus ausgewählten ETFs/Investmentfonds und kann dank eines hohen Aktienanteils einen guten Inflationsschutz bieten. Die passive Anlagestrategie ist ein global diversifiziertes Portfolio mit über 2.500 Einzeltiteln in mehr als 50 Ländern. In der aktiven Anlagestrategie wird in eine Vielzahl von aktiven Investmentfonds mit unterschiedlichem regionalem und thematischem Fokus investiert. Ein- und Auszahlungen sind jederzeit online möglich.

Mit Allvest können Sie jederzeit ab einem Alter von 55 Jahren Ihren Vertragswert in eine lebenslange Rente umwandeln und sind somit in Ihrer Rentenplanung voll flexibel. Und selbst wenn Sie keine Rente wählen möchten, können Sie auch eine Kapitalzahlung erhalten. In beiden Fällen können Sie von einer attraktiven steuerlichen Behandlung profitieren – und damit Ihre Rentenlücke schließen.

Digital vorsorgen und anlegen mit Allvest powered by Allianz.

Mehr: www.allvest.de