Bitcoin-Halving: Was ist das?

Ein Ereignis, das den Kryptomarkt formt

Ein Bitcoin-Halving ist mehr als nur ein terminierter Eintrag im Krypto-Kalender – es ist ein Schlüsselmoment, der das Fundament der Bitcoin-Ökonomie stärkt. Alle 210.000 Blöcke, oder ungefähr alle vier Jahre, halbiert sich die Belohnung, die Miner für das Hinzufügen eines neuen Blocks zur Blockchain erhalten. Dieses Prinzip, fest verankert im Bitcoin-Protokoll, zielt darauf ab, die Inflation zu kontrollieren und das Angebot an neuen Bitcoins schrittweise zu reduzieren.

Das nächste Bitcoin-Halving im April 2024 steht im Rampenlicht – nicht nur wegen seiner Bedeutung für Miner, sondern auch wegen seiner potenziellen Auswirkungen auf den Bitcoin-Kurs. Doch was genau bedeutet das?

Das Wichtigste in Kürze:Alles zum Bitcoin-Halving auf einen Blick

Definition: Ein Bitcoin-Halving ist ein periodisches Ereignis, das alle 210.000 Blöcke oder etwa alle vier Jahre stattfindet. Die Belohnung (Block-Rewards) für Bitcoin-Miner wird reduziert, um das Angebot an neuen Bitcoins zu verringern und Inflation zu kontrollieren.

Block-Reward: Seit der Einführung von Bitcoin wurden die Block-Rewards von ursprünglich 50 BTC pro Block schrittweise auf 6,25 BTC reduziert. Mit dem nächsten Halving werden die Belohnungen auf 3,125 BTC gesenkt.

Bitcoin-Halving 2024: Das nächste Bitcoin-Halving findet voraussichtlich am 23. April 2024 statt. Dies ist das vierte Halving seit der Entstehung des Bitcoins.

Kurseinfluss: Historisch gesehen kann das Halving den Bitcoin-Preis beeinflussen, indem es das Angebot an neu generierten Bitcoins reduziert und potenziell die Nachfrage erhöht, obwohl der tatsächliche Effekt auf den Preis durch viele Faktoren bestimmt wird.

Crypto traden. Ganz ohne Wallet. Optional mit Staking Rewards. Ab 1 €. Kryptowährungen bergen hohe Risiken.

Definition: Was ist ein Bitcoin-Halving?

Das Bitcoin-Halving halbiert die Belohnung, die Miner für das Hinzufügen eines neuen Blocks zur Blockchain erhalten. Dieses Ereignis tritt etwa alle 210.000 Blöcke ein, was ungefähr alle vier Jahre entspricht.

Das Ziel dahinter ist, die Inflation zu reduzieren und die Knappheit von Bitcoin zu erhöhen, indem die Rate, mit der neue Bitcoins erzeugt werden, verlangsamt wird. Bis heute hat es bereits mehrere Halvings gegeben, und jedes Mal hat es zu spekulativen Bewegungen im Preis von Bitcoin geführt. Mit dem nächsten Bitcoin Halving, das für das Jahr 2024 geplant ist, rückt ein bedeutendes Ereignis in den Fokus von Investoren und Enthusiasten.

Mit großer Vorfreude blickt die Kryptocommunity auf den 23. April 2024, den Tag des nächsten Bitcoin-Halvings. An diesem Tag wird die Belohnung von 6,25 BTC auf 3,125 BTC halbiert.

Unterschied: Wie hängt Bitcoin-Halving mit Bitcoin Mining zusammen?

Das Bitcoin-Halving und Bitcoin-Mining sind eng miteinander verbunden, da das Halving direkt den Mining-Prozess und die damit verbundene Ökonomie beeinflusst. Das Mining ist der Prozess, durch den neue Bitcoin-Transaktionen verifiziert und der Bitcoin-Blockchain hinzugefügt werden. Das Bitcoin-Halving dagegen ist ein regelmäßiges Ereignis, das alle 210.000 Blöcke stattfindet, was ungefähr alle vier Jahre entspricht. Bei jedem Halving wird die Menge der neuen Bitcoins, die als Belohnung für das Mining eines Blocks ausgegeben werden, halbiert. Diese Reduktion halbiert effektiv die Einnahmen, die Miner für das Hinzufügen eines neuen Blocks zur Blockchain erhalten.

Vereinfacht gesagt ist das Mining der Prozess, der für das Funktionieren und die Sicherheit des Bitcoin-Netzwerks notwendig ist, während das Halving ein vorprogrammiertes Ereignis ist, das die Wirtschaftlichkeit des Minings beeinflusst und zur deflationären Natur von Bitcoin beiträgt.

Bitcoin Halving 2024: Was man wissen muss

Risikohinweis: Die in diesem Beitrag gemachten Angaben und Darstellungen wurden nach bestem Wissen und Gewissen erstellt. Es wird keine Gewähr für die Richtigkeit und Vollständigkeit übernommen. Die Inhalte können eine steuerliche und/ oder juristische Beratung nicht ersetzen. Die Inhalte stellen eine solche Beratung nicht dar und können diese auch nicht ersetzen. Daher ist eine Haftung oder Inanspruchnahme jedweder Art ausgeschlossen.

Wie viele Bitcoin-Halvings gab es bisher?

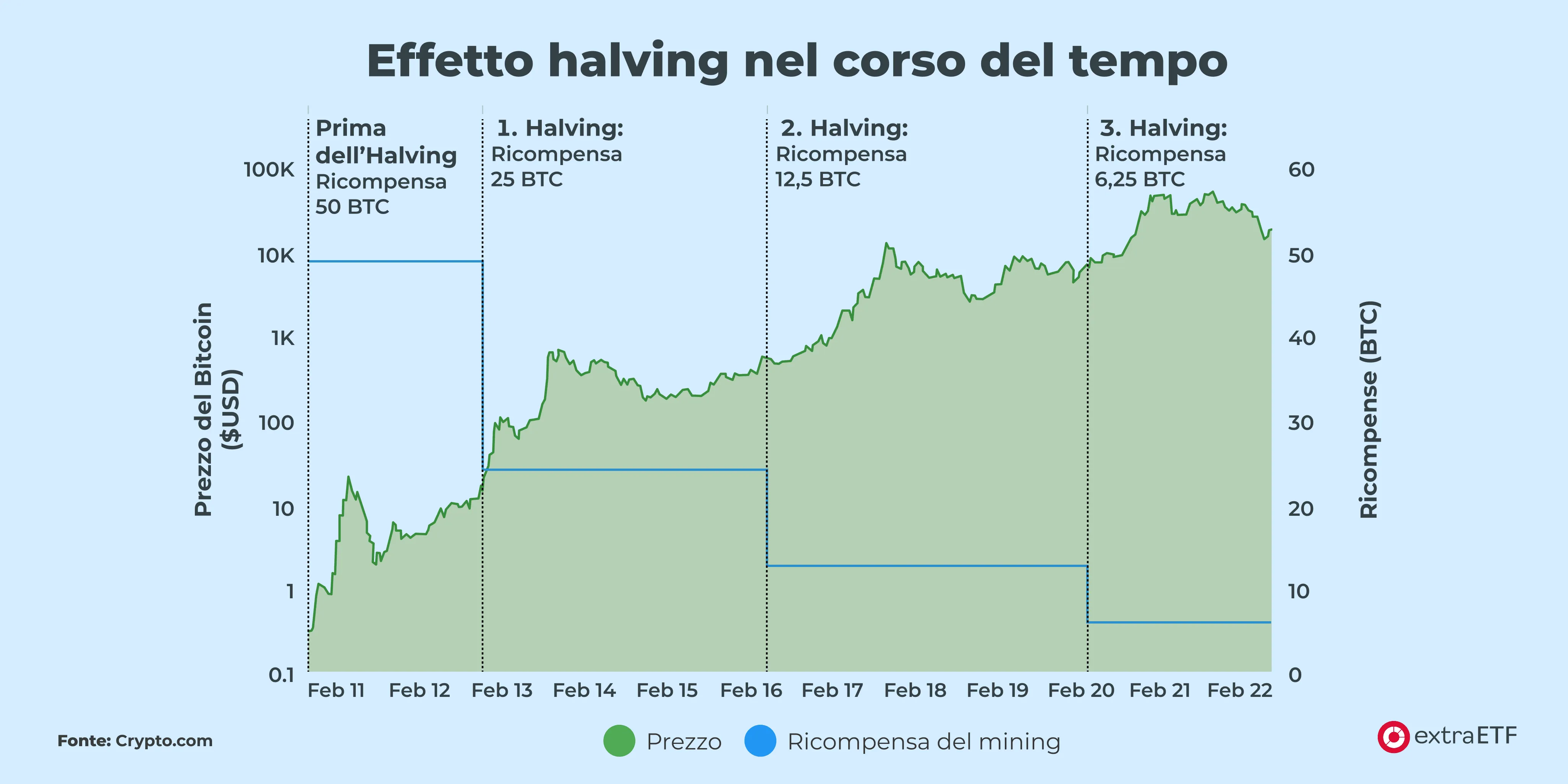

Bisher gab es drei Bitcoin-Halvings:

- Das erste fand im November 2012 statt, als die Blockbelohnung von 50 auf 25 Bitcoins pro Block gesenkt wurde

- Das zweite Halving war im Juli 2016, als die Belohnung pro Block erneut auf 12,5 reduziert wurde

- Das dritte Halving ereignete sich im Mai 2020, als die Blockbelohnungen von 12,5 auf 6,25 Bitcoins pro Block gesenkt wurden

Schritt-für-Schritt: Wie funktioniert ein Bitcoin-Halving?

Das Halving-Ereignis reduziert automatisch die Belohnungen für das Mining von Bitcoin, sobald eine bestimmte Anzahl von Blöcken erreicht ist. Ursprünglich bei 50 BTC pro Block gestartet, wird diese Belohnung durch das Halving reduziert, um das Angebot neuer Coins zu verringern und Inflation zu kontrollieren. Der gesamte Prozess des Bitcoin-Halvings ist in den Protokollregeln von Bitcoin festgelegt und erfolgt ohne manuelle Eingriffe oder Entscheidungen von Entwicklern oder Nutzern.

So läuft der Prozess des Bitcoin-Halvings technisch ab:

- Mining von Blöcken: Miner verwenden spezialisierte Hardware, um komplexe Probleme zu lösen, die beim Mining-Prozess auftreten. Der erste Miner, der ein solches Problem löst, erhält die Berechtigung, einen neuen Block zur Blockchain hinzuzufügen. Für diesen Beitrag zum Netzwerk erhalten Miner eine Belohnung in Form von neu geschaffenen Bitcoins sowie die Transaktionsgebühren des Blocks.

- Erreichen der Halving-Schwelle: Das Bitcoin-Netzwerk ist so programmiert, dass nach jeweils 210.000 geminten Blöcken ein Halving-Ereignis stattfindet. Diese Zahl ist fest im Bitcoin-Code verankert und basiert auf der Annahme, dass alle 10 Minuten ein neuer Block gemint wird. Dadurch erfolgt ein Halving ungefähr alle vier Jahre.

- Automatische Anpassung der Belohnung: Sobald das Netzwerk den 210.000sten Block erreicht, wird die Belohnung für das Mining eines neuen Blocks automatisch halbiert. Diese Anpassung geschieht automatisch und betrifft alle nachfolgenden Blöcke, bis das nächste Halving nach weiteren 210.000 Blöcken eintritt.

- Reduzierung der Blockbelohnung: Vor dem ersten Halving im Jahr 2012 betrug die Blockbelohnung 50 BTC. Nach dem ersten Halving wurde diese auf 25 BTC reduziert, beim zweiten Halving auf 12,5 BTC, und beim dritten Halving im Mai 2020 wurde sie auf 6,25 BTC gesenkt. Das nächste Halving wird die Belohnung auf 3,125 BTC pro Block reduzieren.

- Fortsetzung des Zyklus: Dieser Zyklus der Halvings wird so lange fortgesetzt, bis die maximale Bitcoin-Menge von 21 Millionen BTC erreicht ist. Dies wird voraussichtlich im Jahr 2140 der Fall sein. Danach werden keine neuen Bitcoins mehr durch das Mining geschaffen, und Miner werden ausschließlich durch Transaktionsgebühren entschädigt.

Einfluss auf den Markt: Warum ist die Halbierung bei Bitcoins wichtig?

Das Bitcoin Halving spielt eine entscheidende Rolle in der Wirtschaft von Bitcoin, da es direkt die Menge der neu geschaffenen Bitcoins beeinflusst, die in Umlauf gebracht werden. Indem die Belohnung für das Mining halbiert wird, wird das Angebot an neuen Bitcoins reduziert, was, wenn die Nachfrage gleich bleibt oder steigt, potenziell zu einem Preisanstieg führen kann. Darüber hinaus unterstreicht das Halving die deflationäre Natur von Bitcoin, die es von traditionellen, inflationären Währungen unterscheidet.

Haben sich vergangene Halvings auf den Kurs ausgewirkt?

Historische Daten zeigen, dass Halbierungen oft von signifikanten Preisbewegungen begleitet werden, die auf die reduzierte Rate neuer Coins im Umlauf zurückzuführen sind.

Die BTC-Preisentwicklung kann durch das Halving beeinflusst werden, da:

- Die Belohnungen halbiert werden, was ein gesundes und nachhaltiges Wachstum des Netzwerks fördert. Indem die Rate, mit der neue Bitcoins generiert werden, reduziert wird, stellt das Halving sicher, dass das Angebot an Bitcoin begrenzt und endlich bleibt, was auf lange Sicht seinen Wert erhalten kann.

- Die Inflationsrate von Bitcoin nach einem Halving sinkt, was bedeutet, dass das Angebot an neuen Münzen, die auf den Markt kommen, verringert wird.

Wie wird sich das Bitcoin-Halving 2024 auf den Preis auswirken?

Was sagt das Bitcoin Whitepaper über das Halving?

Bitcoin-Halving wird im Whitepaper nicht direkt erwähnt, der Begriff "Halving" taucht überhaupt nicht auf. Das Papier diskutiert jedoch das begrenzte Angebot an Bitcoin und die Mechanismen zur Kontrolle der Erstellung neuer Münzen.

Im Whitepaper heißt es, dass die maximale Anzahl der zu erstellenden Bitcoins 21 Millionen beträgt und die Rate, mit der neue Münzen erstellt oder abgebaut werden, ungefähr alle vier Jahre halbiert wird. Dies ist der Mechanismus, der dem Halving-Prozess zugrunde liegt. In Abschnitt 6 wird im Whitepaper folgendes gesagt:

"The steady addition of a constant amount of new coins is analogous to gold miners expending resources to add gold to circulation. In our case, it is CPU time and electricity that is expended.”

In Abschnitt 4 steht außerdem:

"The proof-of-work also solves the problem of determining representation in majority decision making.

If the majority were based on one-IP-address-one-vote, it could be subverted by anyone able to allocate many IPs. Proof-of-work is essentially one-CPU-one-vote. The majority decision is represented by the longest chain, which has the greatest proof-of-work effort invested in it.”

Was bedeutet das Bitcoin-Halving genau für Anlegerinnen & Anleger?

Für Investorinnen und Investoren ist das nächste Bitcoin-Halving ein Ereignis mit potenziell großer Bedeutung. Es bietet eine einzigartige Gelegenheit, die langfristigen Auswirkungen der reduzierten Bitcoin-Inflation auf den Preis zu beobachten.

Erfahrene Anlegerinnen und Anleger beobachten solche Ereignisse genau, um strategische Entscheidungen zu treffen. Es ist jedoch wichtig, sich der Risiken bewusst zu sein, da die Kryptomärkte extrem volatil sein können.

Fazit: Wir wirkt sich das Bitcoin-Halving aus?

Während das Bitcoin-Halving 2024 näher rückt, bleibt die Frage, wie sich dieses Ereignis auf den Kurs von Bitcoin und den breiteren Kryptomarkt auswirken wird – ein heiß diskutiertes Thema. Obwohl das Halving als potenzieller Katalysator für Preisbewegungen gesehen wird, sollten Investorinnen und Investoren eine gut durchdachte Strategie und eine gründliche Recherche anwenden, bevor sie Entscheidungen treffen. Wie bei allen Investitionen in Kryptowährungen ist es wichtig, vorsichtig zu sein und nur das zu investieren, was man sich leisten kann zu verlieren.

Anlegerinnen und Anleger sollten sich unbedingt mit der Volatilität von Kryptowährungen auseinandersetzen und die Relevanz des stetigen Anpassens ihrer Anlagen (Rebalancing) zur Maximierung des Potenzials dieser Zusatzinvestitionen erkennen. Zudem ist es vorteilhaft, eine Investitionsstrategie zu verfolgen, die über den Horizont einer einzelnen Kryptowährung hinausgeht und auch andere vielversprechende digitale Währungen einbezieht, um die Vielfalt im Portfolio zu steigern. Hierbei können Krypto-ETCs eine attraktive Alternative sein, da sie die Möglichkeit bieten, in die Entwicklung mehrerer Kryptowährungen gleichzeitig zu investieren.

Weitere Fragen zum Bitcoin-Halving

Affiliate Hinweis *

Bei den mit Sternchen (*) gekennzeichneten Links handelt es sich um Werbe- oder Affiliate-Links. Wenn du über diesen Link etwas kaufst oder abschließt, erhalten wir eine Vergütung des Anbieters. Dir entstehen dadurch keine Nachteile oder Mehrkosten. Wir verwenden diese Einnahmen, um unser kostenfreies Angebot zu finanzieren. Vielen Dank für deine Unterstützung.

- Alles zum Bitcoin-Halving auf einen Blick

- Definition: Was ist ein Bitcoin-Halving?

- Unterschied: Wie hängt Bitcoin-Halving mit Bitcoin Mining zusammen?

- Bitcoin Halving 2024: Was man wissen muss

- Wie viele Bitcoin-Halvings gab es bisher?

- Schritt-für-Schritt: Wie funktioniert ein Bitcoin-Halving?

- Einfluss auf den Markt: Warum ist die Halbierung bei Bitcoins wichtig?

- Haben sich vergangene Halvings auf den Kurs ausgewirkt?

- Was sagt das Bitcoin Whitepaper über das Halving?

- Was bedeutet das Bitcoin-Halving genau für Anlegerinnen & Anleger?

- Wir wirkt sich das Bitcoin-Halving aus?

- Weitere Fragen zum Bitcoin-Halving