L'allocation d'actifs

Répartition entre les classes d'actifs

Une allocation d'actifs optimale, c'est-à-dire répartir judicieusement son argent entre différentes classes d'actifs, peut augmenter le rendement à long terme et réduire le risque d'un portefeuille.

Mais quel est le rôle des ETF, des actifs et des classes d'actifs dans un tel portefeuille ? Et comment les investisseurs peuvent-ils trouver l'allocation d'actifs qui leur convient au mieux, en fonction de leur stratégie d'investissement et de leur propre gestion du risque ?

Nous répondons à toutes ces questions et à bien d'autres dans cet article. Les investisseurs privés peuvent également en profiter, de sorte qu'ils puissent atteindre leurs objectifs d'investissement et se constituer un patrimoine à long terme avec peu de risques.

Avant de commencer :Quelques notions essentielles

Définition : Une allocation d'actifs désigne la répartition des actifs et des classes d'actifs dans un portefeuille. Cette allocation d'actifs a pour objectif de réduire le risque et d'augmenter les chances de rendement.

Les classes d'actifs : Les classes de placement, aussi appelées classes d'actifs, peuvent apporter une diversification supplémentaire dans un portefeuille. Les investisseurs peuvent par exemple investir de manière largement diversifiée dans des classes d'actifs telles que les actions, les obligations ou l'immobilier via des ETF.

Stratégies : Vous avez le choix entre différentes stratégies d'investissement pour répartir vos actifs et classes d'actifs pour votre allocation d'actifs. Les plus populaires sont l'allocation d'actifs stratégique, dynamique et tactique ou une stratégie core-satellite.

Définition : L'allocation d'actifs

L'allocation d'actifs ou Asset Allocation est un terme technique anglais qui désigne la répartition (allocation) d'un portefeuille entre différents actifs et classes d'actifs. Elle a pour objectif de répartir largement le risque de l'investissement par le biais de la diversification, tout en permettant un rendement élevé.

Une large diversification est particulièrement simple, peu coûteuse et pratique avec les ETF, car les investisseurs peuvent ainsi investir dans des centaines, voire des milliers de titres de manière diversifiée, même avec de petits montants. Les obligations d'État ou les investissements supplémentaires dans les matières premières via les ETC sont des exemples d'ajouts dans une telle allocation d'actifs.

L'ETF-Explorer, le guide gratuit pour votre investissement

Tout ce qu'il faut savoir pour se lancer dans le monde des ETF. Facile à comprendre, bien fondé - et gratuit ! Obtenez votre exemplaire gratuit ! Vous y apprendrez :

- Comment atteindre plus facilement vos objectifs financiers

- Comment fonctionnent les ETF et pourquoi ils sont le couteau suisse de l'investissement financier

- Comment poser les bases de votre patrimoine avec les ETF mondiaux

- Comment et où acheter votre premier ETF

- Quelles sont les stratégies les plus prometteuses à long terme ?

Quelles sont les classes d'actifs ?

Les principales catégories d'investissement sont les suivantes :

- Actions : Parts d'entreprises

- Obligations : Par exemple les obligations d'entreprise, les obligations d'État

- Immobilier : Actions immobilières

- Marché monétaire : Par ex. argent au jour le jour

- Matières premières : Par ex. métaux précieux, matières premières énergétiques, métaux industriels.

- Investissements alternatifs : Par ex. Private Equity, Hedge Funds

Mais il existe aussi d'autres classes d'actifs comme les crypto-monnaies, les investissements dans l'art ou les crédits P2P.

Mais attention : Chaque classe d'actifs peut présenter des caractéristiques très individuelles et être soumise à différentes influences et risques, sur lesquels les investisseurs devraient s'informer en détail avant tout investissement.

Certains des risques des classes d'actifs peuvent être réduits par une diversification suffisamment large et un horizon d'investissement long. Par exemple, la part des classes d'actifs plus risquées dans un portefeuille peut être volontairement réduite.

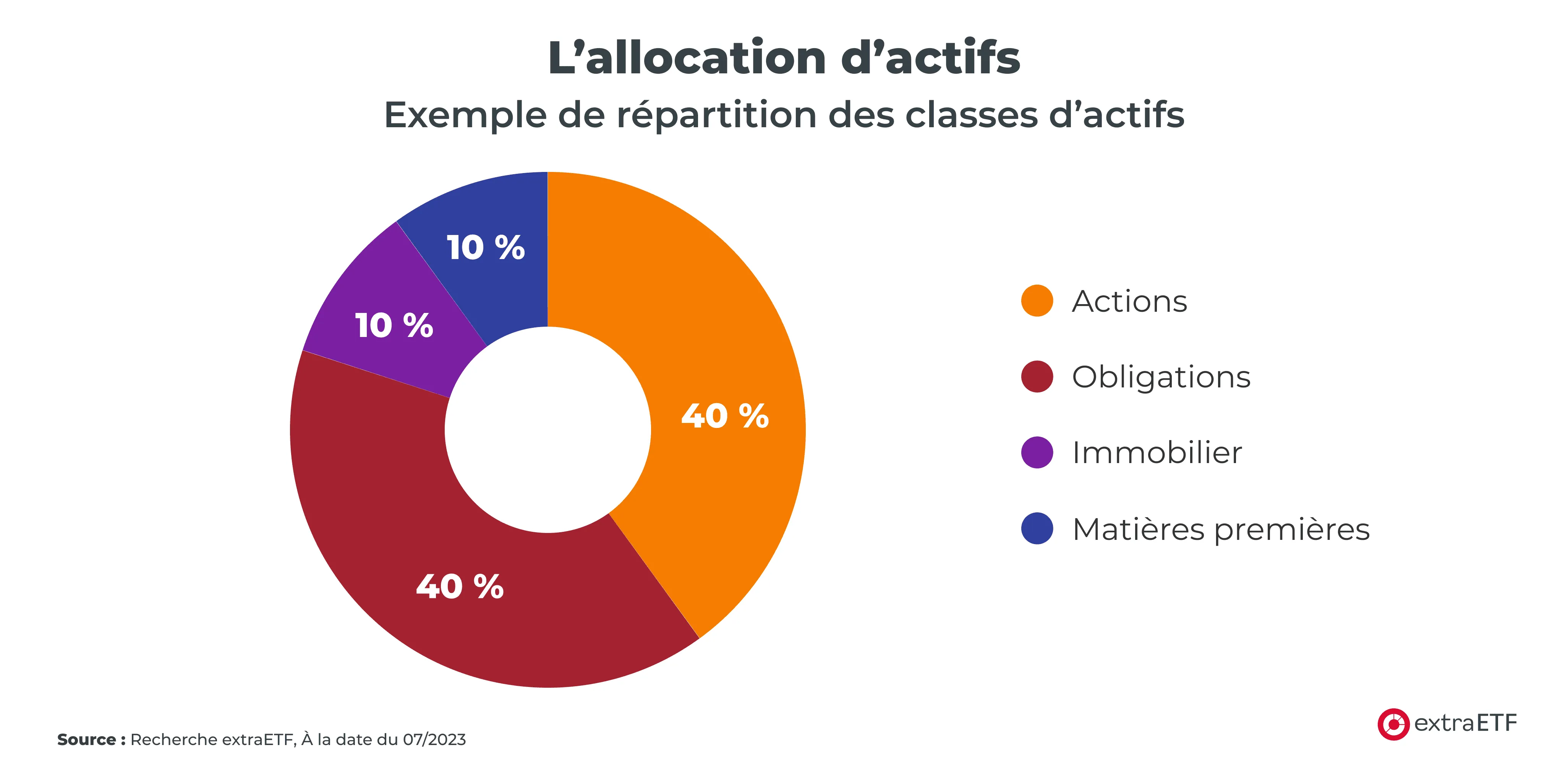

Le graphique suivant montre un exemple d'allocation d'actifs qui comprend plusieurs classes d'actifs et leurs parts dans le portefeuille :

À quoi faut-il faire attention lors de l'allocation d'actifs ?

Lors de l'allocation d'actifs, il faut veiller à trouver un équilibre entre les critères suivants :

La situation financière individuelle, la tolérance au risque et les objectifs de placement devraient être pris en compte dans l'allocation d'actifs. Cela permet également aux investisseurs privés d'obtenir un rendement intéressant, qui ne comporte qu'un faible risque grâce à une diversification suffisante et un horizon de placement à long terme.

Avant d'investir de l'argent, il est indispensable de disposer d'un fonds d'urgence d'au moins trois mois de salaire net comme marge de sécurité. A partir de là, il est possible de développer une allocation d'actifs optimale pour son propre portefeuille, que les investisseurs devraient planifier stratégiquement avant même d'investir. Il est particulièrement important de bien s'informer à l'avance.

Quelles sont les stratégies d'allocation d'actifs ?

Dans l'ensemble, les différents types de stratégies d'allocation d'actifs se basent sur les objectifs d'investissement, les tolérances au risque, le temps ou la diversification. Les stratégies d'investissement suivantes sont particulièrement répandues et peuvent être utilisées pour l'allocation d'actifs :

Nous allons maintenant examiner ces stratégies d'investissement de plus près.

Allocation d'actifs stratégique

L'objectif principal d'une allocation d'actifs stratégique est de créer un mélange équilibré d'actifs et de classes d'actifs, comme les actions ou les obligations, qui offre un équilibre optimal entre le risque et le rendement attendus pour un horizon d'investissement à long terme. Les stratégies d'investissement d'allocation d'actifs stratégique sont généralement indépendantes de la conjoncture. Ainsi, la position ou la pondération des investissements est maintenue même si les conditions économiques ou de marché changent.

Allocation d'actifs dynamique

Comme pour l'allocation d'actifs stratégique, les portefeuilles sont constitués d'un mélange d'actifs et de classes d'actifs qui crée un équilibre optimal entre le risque attendu et le rendement attendu pour une stratégie d'investissement à long terme. Comme pour l'allocation d'actifs stratégique, les stratégies dynamiques maintiennent en grande partie le risque de leurs classes d'actifs initiales.

Contrairement à l'allocation d'actifs stratégique, les positions ou les pondérations dans les portefeuilles dynamiques sont modifiées au fil du temps. L'objectif est de s'adapter aux changements dans l'économie ou sur les marchés. Pour les investisseurs, cela implique généralement de consacrer plus de temps à l'observation du marché, d'essayer d'optimiser le rendement et de réagir aux tendances à court terme, ce qui peut augmenter considérablement le risque de l'investissement, par exemple par rapport à une stratégie buy-and-hold.

Allocation d'actifs tactique

L'allocation tactique des actifs est une stratégie d'investissement plus active qui consiste à ajuster temporairement les positions et les pondérations du portefeuille. L'objectif est de profiter des opportunités de marché à court terme pour obtenir des rendements plus élevés sur de courtes périodes. Les investisseurs ont besoin de temps et d'observation du marché, mais surtout de connaissances spécialisées pour effectuer des indicateurs de marché ou des analyses techniques.

Mais même si les chances d'obtenir un rendement supérieur peuvent ainsi augmenter, cette allocation d'actifs accroît aussi considérablement le risque.

Stratégie Core-Satellite

Une stratégie core-satellite est une stratégie d'investissement dans laquelle le portefeuille est divisé en un noyau (core) et différents satellites (satellites). Le noyau doit apporter de la stabilité au portefeuille, tandis que les satellites doivent générer des rendements plus élevés.

La stratégie core-satellite est un hybride des trois stratégies d'investissement mentionnées jusqu'à présent, car le core remplit la fonction d'élément stratégique, tandis que les satellites représentent des actifs dynamiques ou tactiques. La stratégie core-satellite est donc une allocation d'actifs flexible et sur mesure, qui peut permettre une large diversification et l'obtention de rendements plus élevés, mais qui peut aussi signifier un risque plus élevé et nécessiter une action plus active.

L'allocation d'actifs peut diversifier un portefeuille

Comment fonctionne le rééquilibrage dans une allocation d'actifs ?

Le rééquilibrage d'une allocation d'actifs, vise à rétablir la répartition du portefeuille autrefois choisie et son profil chance-risque initial. Cela permet de rééquilibrer les différentes performances des actifs et des classes d'actifs au fil du temps. Le rééquilibrage fonctionne essentiellement par l'achat ou la vente d'actifs jusqu'à ce que la pondération initiale soit rétablie. Cependant, le rééquilibrage peut entraîner des coûts supplémentaires et, le cas échéant, des impôts sur les bénéfices réalisés.

Le rééquilibrage doit être adapté à la stratégie d'investissement choisie, tenir compte de la tolérance au risque, être aligné sur les objectifs d'investissement et, surtout pour l'investissement à long terme, être effectué à intervalles réguliers, par exemple une fois par an, si nécessaire. Lors du rééquilibrage, l'allocation d'actifs peut éventuellement être élargie à des actifs ou des classes d'actifs supplémentaires.

Prenons un exemple. Un investisseur dispose d'un patrimoine investissable et décide d'une allocation d'actifs de 80% d'actions et de 20% de biens immobiliers dans son portefeuille, avant même d'avoir commencé à investir. Cette allocation est représentée de manière économique par des ETF répartis dans le monde entier. Lorsqu'un an après la mise en œuvre de cette allocation d'actifs, une grave crise immobilière survient, sa part d'immobilier se réduit à 5% en raison de la perte de valeur. Il procède donc à un rééquilibrage en vendant autant de parts de la classe d'actifs actions et en achetant avec l'argent des parts d'actifs immobiliers, de sorte que l'allocation d'actifs initiale soit rétablie.

Conclusion :Quelle est l'allocation d'actifs optimale ?

L'allocation d'actifs optimale n'existe pas, car la répartition des actifs et des classes d'actifs est propre à chaque investisseur. Une allocation d'actifs est idéale lorsqu'elle correspond le mieux possible à la situation financière, à la capacité de risque, aux objectifs de placement, à l'horizon de placement et à la stratégie d'investissement de l'investisseur.

Dans l'ensemble, l'allocation d'actifs ne garantit pas les bénéfices ou un bon rendement des investissements, mais elle constitue en revanche un outil précieux de diversification et de minimisation des risques.

En plus des investisseurs professionnels, les investisseurs privés devraient eux aussi examiner minutieusement la répartition de leur patrimoine et l'allocation d'actifs avant tout investissement.

Nos réponses aux questions fréquentes

- Quelques notions essentielles

- Définition : L'allocation d'actifs

- Quelles sont les classes d'actifs ?

- À quoi faut-il faire attention lors de l'allocation d'actifs ?

- Quelles sont les stratégies d'allocation d'actifs ?

- Comment fonctionne le rééquilibrage dans une allocation d'actifs ?

- Quelle est l'allocation d'actifs optimale ?

- Nos réponses aux questions fréquentes