¿Qué son los ETFs?

¿Qué son los ETFs y cuál es su utilidad?

Los ETF (Fondos Cotizados en Bolsa) han sido una fuente de inspiración para los inversores durante muchos años, debido a sus bajos costes y atractivos rendimientos potenciales. Con el tiempo, su popularidad ha ido aumentando, convirtiéndose en una forma popular de acumulación de activos a largo plazo, especialmente a través del planes de ahorro.

Pero, ¿qué son exactamente los ETFs y cómo funcionan? ¿Cómo surgieron? ¿En qué se diferencian de los fondos activos o de las acciones individuales? En esta guía, te proporcionaremos respuestas a estas y otras preguntas. Además, descubrirás datos interesantes y relevantes sobre el tema de los fondos cotizados, tales como su historia, su evolución y su papel en el mercado financiero actual.

Únete a nosotros en este viaje informativo y descubre todo lo que necesitas saber sobre los ETFs y cómo pueden ayudarte a alcanzar tus metas financieras.

Lo esencialTodo lo que necesitas saber sobre los ETF

Los ETF (Exchange Traded Funds) son fondos indexados que cotizan en bolsa y replican pasivamente el rendimiento de su índice subyacente.

En cuanto a los costes, los ETFs se gestionan de forma pasiva, por lo que las comisiones de gestión son bajas en comparación con los fondos gestionados activamente. Por lo general, los costes de los ETFs oscilan entre el 0,35% y el 0,5% anual.

En cuanto a los rendimientos, invertir en ETFs ofrece la posibilidad de obtener mayores rendimientos a largo plazo en comparación con las formas tradicionales de ahorro, como una cuenta de depósito convencional, los depósitos a plazo fijo o las cuentas de ahorro.

Con la ayuda de un plan de ahorro ETF, se pueden realizar inversiones a partir de cuotas mensuales bajas. De esta manera, los inversores pueden beneficiarse del efecto de costo medio.

En cuanto al riesgo, los ETF tienen un riesgo relativamente bajo en comparación con las acciones individuales. Al incluir varios valores y clases de activos en la cartera, también se puede diversificar ampliamente el riesgo de la inversión.

Explicado de forma sencilla: ¿Qué son los ETFs?

Los ETFs (abreviatura de Exchange Traded Funds) son, por definición, fondos indexados cotizados que siguen pasivamente un índice concreto, como el IBEX 35. De este modo, el rendimiento del ETF es en gran medida paralelo al del índice subyacente respectivo.

Para que tengas una visión general de lo que son los ETFs, a continuación hemos representado gráficamente características importantes de este tipo de fondos:

El término fondo procede del francés y significa capital. Por tanto, los fondos de inversión se utilizan para invertir dinero y capital. A diferencia de la compra de acciones, los fondos reúnen el dinero de muchos inversores y adquieren así todo un "ramillete" de valores diferentes: por ejemplo, acciones, bonos o inmuebles. Los ETFs son un tipo específico de fondos que cotizan en bolsa y siguen un índice concreto, como el índice bursátil mundial MSCI World.

Sin embargo, como ocurre con otras inversiones en el mercado de capitales, invertir en ETF implica un mayor riesgo. Los inversores, sin embargo, pueden obtener más rendimientos a largo plazo con los ETF que con los productos de ahorro clásicos, como las cuentas de ahorro, las cuentas de depósito convencional y las cuentas de depósito a plazo fijo. Otra ventaja de los ETFs son sus bajos costes en comparación con los fondos gestionados activamente.

Consejo en vídeo: Cómo funcionan los ETF

En una entrevista con el proveedor de ETF iShares, te explicamos cómo funcionan los ETF y cómo puedes utilizarlos para aumentar tu patrimonio. Si quieres saber cómo funcionan los ETF, no dudes en ver el vídeo.

Conocimientos previos: ¿Cómo surgieron los ETFs?

Los primeros ETFs aparecieron en el mercado en la década de 1990 en EEUU. Su objetivo era minimizar el riesgo de pérdidas en el mercado bursátil, distribuyendo ampliamente la inversión. Esto y el hecho de que los ETF también pueden ser invertidos fácilmente por personas que aún no tienen mucha experiencia en el mercado bursátil, pronto hizo que los ETFs se popularizaran también en Europa. Desde entonces, el capital anual invertido en ETF por los inversores demuestra claramente que los fondos indexados cotizados son cada vez más populares.

¿Son los ETFs una moda pasajera?

ETF, fondos indexados y fondos activos: ¿Cuál es la diferencia?

Los ETF son de gestión pasiva. Esto significa que la rentabilidad del ETF sigue automáticamente la rentabilidad del índice subyacente. Sin embargo, no son lo mismo que los fondos indexados pasivos. La principal diferencia radica en la negociación bursátil. Con un fondo indexado de gestión pasiva, el precio se fija solo una vez al día, y todas las compras y ventas se liquidan a ese precio. En cambio, los inversores pueden seguir el precio de un ETF negociado en bolsa en tiempo real y, en función de la evolución del precio, reaccionar ante él durante las horas de apertura de las bolsas.

A diferencia de los ETF y otros fondos indexados pasivos, los fondos activos están gestionados por una gestora. Esta intenta superar el rendimiento del mercado comprando y vendiendo valores de forma selectiva. Sin embargo, diversos estudios demuestran que, tanto a corto como a largo plazo, los fondos activos rara vez consiguen superar al índice de referencia subyacente.

Como los ETFs no requieren gestión de fondos, los fondos indexados cotizados son mucho más rentables. Estos bajos costos tienen un efecto positivo en los rendimientos.

La diferencia entre ETF y acciones individuales

Que invertir en acciones individuales o ETFs sea la estrategia adecuada para ti depende, entre otras cosas, de tus objetivos individuales y de tu capacidad de asumir riesgos. Invertir en acciones individuales suele implicar un riesgo mayor. A diferencia de los ETFs, que suelen ofrecer un mayor grado de diversificación, las acciones individuales no te permiten distribuir el riesgo tan diversificado. Los ETFs de renta variable siguen el rendimiento de varias empresas, mientras que invertir en acciones de una sola empresa suele conllevar un mayor riesgo debido a la falta de diversificación.

Además, los ETFs son activos especiales. Esto significa que el capital invertido está protegido por la ley y no se pierde en caso de insolvencia de la empresa del fondo o del intermediario. Con las acciones, en cambio, existe el riesgo de que toda la inversión se pierda si la empresa correspondiente quiebra.

Las pérdidas totales no son inusuales en las acciones individuales. Según un estudio de la empresa de inversión Flossbach von Storch, el 20% de todas las acciones en Alemania perdieron entre el 90% y el 100% de su valor entre 2003 y 2020. Por lo tanto, los fondos -activos o pasivos- ofrecen inicialmente una ventaja fundamental para todo inversor debido a su amplia diversificación.

Más conocimientos sobre los ETFs

Funcionalidad: ¿Cómo funcionan exactamente los ETF?

Como inversor, puedes abrir una cuenta de valores en varios proveedores y utilizarla para comprar acciones de ETF seleccionados. Los ETF rinden según el desempeño de los valores contenidos en su cartera. Si el índice subyacente aumenta, el valor del ETF también aumenta y las acciones pueden ser vendidas con una rentabilidad. Si el índice baja, el valor del ETF también puede disminuir y se pueden registrar pérdidas.

Nos gustaría ilustrar con más detalle el funcionamiento de un ETF utilizando como ejemplo el siguiente gráfico:

Para replicar el índice de manera precisa, los proveedores de ETF utilizan dos tipos diferentes de réplica: física y sintética. Ambos métodos garantizan que el ETF se comporte en gran medida como el índice, pero la réplica física es especialmente popular entre los inversores porque los valores contenidos en el índice también se mantienen en el ETF.

En cambio, en la réplica sintética, el ETF no invierte directamente en los valores que contiene, sino que utiliza una operación bursátil conocida como swap para replicar el índice. Ambos métodos tienen sus ventajas e inconvenientes, por lo que la elección del método adecuado dependerá de tus objetivos de inversión y capacidad de asumir riesgos.

El seguimiento de índices de los ETF con el ejemplo del DAX

El DAX sigue la evolución de las 40 mayores empresas cotizadas en bolsa. Hasta septiembre de 2021, el número de componentes del DAX era de 30, pero para reflejar mejor el estado actual de la economía alemana, el índice se amplió en 10 miembros.

Las 10 primeras posiciones del índice DAX

| Posición | Acción |

|---|---|

| Linde Plc | 10,80 % |

| SAP | 8,2 % |

| Allianz | 6,8 % |

| Siemens | 6,8 % |

| Telekom Alemana | 5,6 % |

| Bayer | 5,5 % |

| Mercedes-Benz | 4,9 % |

| Airbus | 4,8 % |

| BASF | 3,8 % |

| Correos alemanes | 3,1 % |

Los ETF tienen la ventaja de que los inversores siempre saben exactamente en qué invierten. Esto se debe a que la composición del índice subyacente está a disposición del público. Por ejemplo, un ETF con seguimiento físico del índice invierte exactamente en las mismas acciones que el índice DAX alemán.

La asignación exacta, es decir, la composición de las mayores posiciones de un ETF, se puede ver en la página del perfil del ETF correspondiente en extraETF.com (Próximamente disponible).

El ETF Explorer gratuito para tus inversiones financieras.

Todo lo que necesitas saber para comenzar en el mundo de los ETFs. Fácil de entender, bien fundamentado, ¡y gratuito! En el ETF-Explorer descubrirás:

- Cómo puedes alcanzar fácilmente tus objetivos financieros.

- Cómo funcionan los ETFs y por qué son una herramienta esencial para las inversiones.

- Cómo establecer la base para la construcción de tu patrimonio con ETF globales.

- Cómo y dónde comprar tu primer ETF.

- Qué estrategias prometen el mayor éxito a largo plazo.

¿En qué ETFs puedo invertir?

Dependiendo de tu enfoque personal de inversión, los ETFs se pueden dividir en diferentes temas y categorías. Por ejemplo:

- ETF de clases de activos (por ejemplo, ETF de renta variable, ETF de renta fija, ETF de materias primas).

- ETF con un enfoque temático (ETF sobre temas como tecnología médica, salud, digitalización, tecnología).

- ETF sobre sectores (por ejemplo, energía, finanzas, consumo).

- ETF sobre regiones o países (por ejemplo, Europa, Asia, mercados emergentes).

Con nuestras listas de ETFs (próximamente disponible), podrás filtrar rápida y fácilmente los ETFs por las categorías que desees, por ejemplo, por regiones, países, sectores o incluso ETF sostenibles.

¿Cuáles son los mejores ETF?

Para saber cual ETF es el mejor no basta sólo con conocer su rendimiento en el pasado. Ya que ésta no es una garantía sobre su rendimiento en el futuro. En la selección de ETFs son decisivos varios criterios, como la clase de activos, el volumen de fondos, la diversificación, la antigüedad de los fondos o los costes de los ETF. Además, como cada inversor es diferente en cuanto a, por ejemplo, horizonte de inversión, situación financiera o estrategia de inversión, los mejores ETFs son también los que mejor se adaptan a cada persona.

He aquí algunos ejemplos de ETF que han tenido buenos resultados en el pasado: El Vanguard FTSE All-World ETF es un ETF global que tiene casi 4.000 valores. Presume de una rentabilidad a 5 años del 74,7%. El ETF HSBC MSCI World, por su parte, contiene casi 1.500 acciones de países industrializados. Su rentabilidad a 5 años asciende al 82,6%. Los inversores que quieren invertir en mercados emergentes también han podido conseguir una rentabilidad a 5 años del 47,44% en el pasado con el ETF iShares Core MSCI EM IMI, por ejemplo (a 17 de enero de 2022).

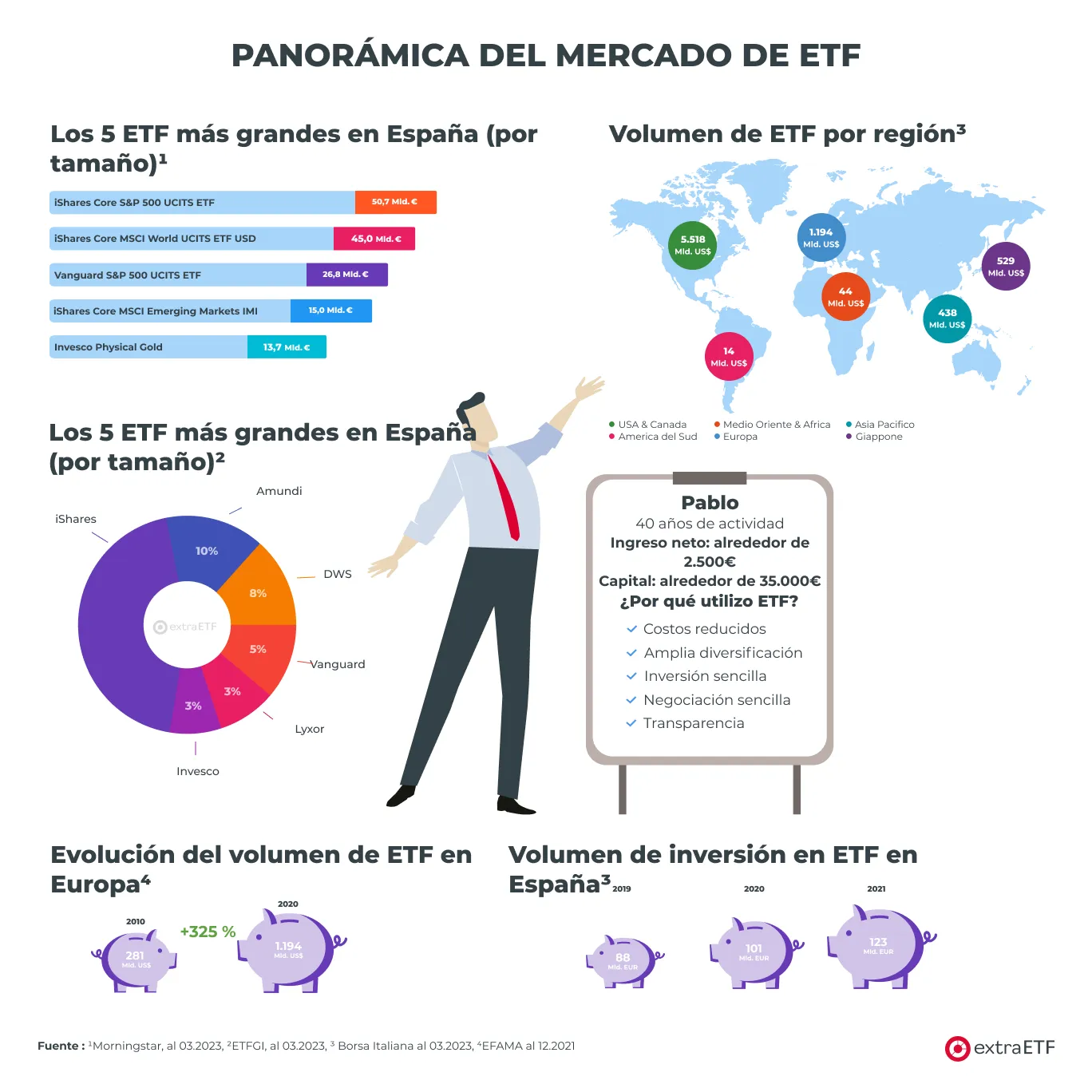

Datos interesantes sobre los ETFs

A continuación te presentamos algunos datos interesantes sobre el mercado de ETF:

Conclusión¡Por eso los ETF son IMPRESCINDIBLES!

Con los ETFs, los inversores pueden invertir fácilmente en mercados enteros y acumular activos a largo plazo. También es posible asignar inversiones a distintas clases de activos con los fondos cotizados.

Otras ventajas de los ETF son:

- Con los ETF de gestión pasiva sólo se incurre en costes o comisiones bajos.

- La inversión es transparente y flexible.

- Los ETF se consideran activos especiales y, por tanto, están protegidos.

- Con los ETF, el riesgo de la cartera o de la inversión puede diversificarse ampliamente.

- Se puede invertir regularmente en ETF como plan de ahorro, incluso con pequeñas cantidades.

Esto hace que los ETFs sean perfectos para aplicar tu estrategia de inversión personal. Si te has informado detalladamente sobre los temas asociados y el riesgo de los ETFs antes de invertir en ETF y luego has empezado a comprar ETF, ¡siempre puedes vigilar la evolución de tu inversión con la ayuda de nuestro gestor financiero!

Preguntas frecuentes que nos hacen sobre el tema de los ETFs

- Todo lo que necesitas saber sobre los ETF

- Explicado de forma sencilla: ¿Qué son los ETFs?

- Consejo en vídeo: Cómo funcionan los ETF

- Más conocimientos sobre los ETFs

- Funcionalidad: ¿Cómo funcionan exactamente los ETF?

- ¿En qué ETFs puedo invertir?

- ¿Cuáles son los mejores ETF?

- Datos interesantes sobre los ETFs

- ¡Por eso los ETF son IMPRESCINDIBLES!

- Preguntas frecuentes que nos hacen sobre el tema de los ETFs