Obbligazioni: che cosa sono

Che cos'è un'obbligazione? Come si può investire?

Quando si tratta di investire denaro, la maggior parte delle persone pensa prima di tutto alle azioni. Tuttavia, le obbligazioni sono un'altra forma di investimento popolare che può offrire un rendimento stabile e una volatilità inferiore rispetto alle azioni. Le obbligazioni sono strumenti di debito emessi da aziende o governi che offrono al possessore un tasso di interesse fisso e il rimborso del capitale investito a una data prestabilita. In questo senso, le obbligazioni sono una forma di investimento più conservativa rispetto alle azioni. Ma non tutte le obbligazioni sono uguali.

In questa guida ti spieghiamo perché le obbligazioni si differenziano dalle azioni e da altri titoli sotto molti aspetti.

Essenziale in breveTutto quello che devi sapere sulle obbligazioni

Definizione: un investitore presta denaro a un debitore e riceve in cambio un interesse. Alla fine del periodo, il denaro viene restituito.

Tipi di obbligazioni: le obbligazioni sono anche chiamate "debiti". Le obbligazioni societarie sono obbligazioni societarie, quelle governative sono obbligazioni governative.

Rischio di prezzo: i prezzi delle obbligazioni scendono quando i tassi di interesse aumentano e viceversa. In breve, quando i tassi di interesse del mercato aumentano, gli investitori scambiano le loro obbligazioni con altre più recenti che producono tassi di interesse più elevati.

Rendimento: l'interesse non è uguale al rendimento. Se i prezzi delle obbligazioni aumentano o diminuiscono, cambia anche il rendimento.

Rischio di credito: il rischio maggiore delle obbligazioni è l'insolvenza del debitore. Le agenzie di rating assegnano i rating del credito: AAA è il voto migliore, D significa default.

Definizione: Cosa sono le obbligazioni?

La parola bond contiene la parola "borrow" (prendere in prestito) ed è proprio questo il significato di bond. Un debitore prende in prestito del denaro. Se il debito viene cartolarizzato in un titolo, si chiama obbligazione. Il prezzo del prestito è l'interesse, ed è per questo che i debitori pagano un interesse per tutta la durata del prestito di denaro. Al termine del periodo concordato, l'importo preso in prestito viene rimborsato e l'obbligazione scade.

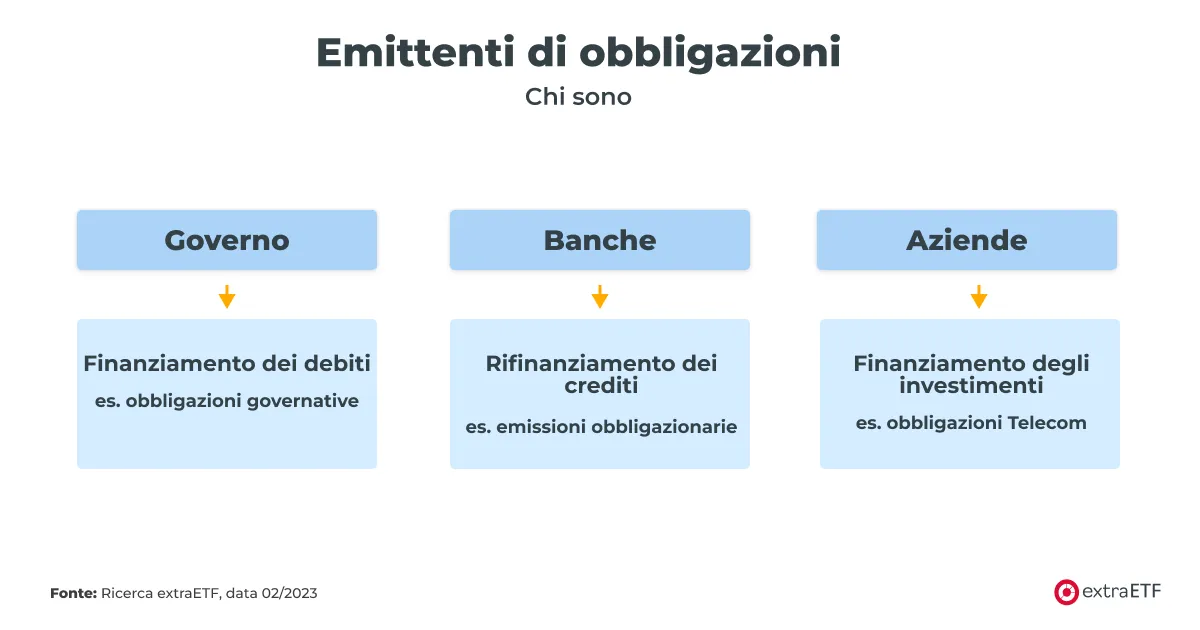

Nel linguaggio tecnico, il termine inglese bonds viene spesso utilizzato al posto di obbligazioni: i titoli di stato sono obbligazioni emesse dagli Stati. I titoli di stato hanno la massima importanza. Le obbligazioni societarie sono obbligazioni emesse dalle aziende. Altri sinonimi comuni sono obbligazioni, bond, rendite e titoli fruttiferi.

Il debitore è chiamato anche emittente perché emette l'obbligazione. Gli acquirenti dell'obbligazione, invece, sono chiamati creditori e l'importo del debito è il valore nominale. In relazione alle obbligazioni, spesso si parla anche di affidabilità creditizia, ovvero della solvibilità di un debitore. Le agenzie di rating valutano il merito di credito.

I termini in sintesi

In relazione alle obbligazioni, si parla spesso di obbligazioni a breve o a lungo termine o di obbligazioni a breve, medio o lungo termine.

- Obbligazioni a breve termine: scadenza fino a 3 anni.

- Obbligazioni a medio termine: scadenza da 3 a 7 anni

- Obbligazioni a lungo termine: 7 anni e oltre

Quali sono i tipi di obbligazioni?

Le caratteristiche tipiche delle obbligazioni sono un importo nominale fisso, un pagamento costante degli interessi e una durata fissa concordata. Tuttavia, esistono anche altre varianti:

Come si acquistano le obbligazioni?

A differenza delle azioni, le obbligazioni non sono quotate in unità, ma in percentuale del valore nominale. Il valore nominale è quindi rilevante per l'acquisto. Se un'obbligazione è quotata al 101%, l'acquisto di 10.100 euro di valore nominale comporta un totale di 10.000 euro.

Valore nominale x prezzo / 100

Esempio: (10.000 x 101) / 100 = 10.100 euro

A questo importo possono essere aggiunte le spese bancarie e di borsa e gli interessi maturati, se applicabili.

Se l'acquisto viene effettuato al momento dell'emissione, gli interessi maturati non si applicano. Tuttavia, se un'obbligazione è già sul mercato da diverse settimane o mesi, l'acquirente deve pagare al venditore gli interessi maturati pro rata. Questo viene indicato separatamente sul rendiconto. Il calcolo si basa sulla classica formula degli interessi:

Valore nominale x interesse nominale x numero di giorni 360 x 100.

Esempio: (1000 x 3 x 90) : 360 x 100 = 7,50 Euro

Il pagamento degli interessi annuali e il rimborso del valore nominale alla fine del periodo vengono effettuati automaticamente. Il denaro finisce quindi sul conto senza alcuna ulteriore azione.

Dove vengono scambiate le obbligazioni?

Acquistare obbligazioni è relativamente facile. Le banche e i broker online di solito offrono obbligazioni correnti per l'acquisto e molte obbligazioni sono anche quotate in borsa. A differenza delle azioni, però, la negoziazione delle obbligazioni spesso non è molto liquida, cioè solo poche obbligazioni passano di mano in borsa. Inoltre, le obbligazioni societarie sono spesso emesse con tagli minimi elevati, pari a 50.000 o 100.000 euro, il che rende queste obbligazioni proibitive per gli investitori che hanno piccole somme da investire.

Gli ETF obbligazionari possono quindi essere un'alternativa all'acquisto diretto di obbligazioni, ed è per questo che abbiamo dedicato all'argomento il seguente episodio del podcast:

Qual è la differenza tra interesse e rendimento?

Il tasso di interesse, chiamato anche interesse nominale, cedola o semplicemente interesse, è fissato al momento dell'emissione e rimane invariato durante la durata di un'obbligazione ordinaria. La situazione è diversa per il rendimento, che indica la percentuale di guadagno per l'investitore.

I prezzi delle obbligazioni fluttuano, cioè possono essere superiori o inferiori al 100%. Ad esempio, se un'obbligazione con una durata di un anno e un tasso di interesse del 3% viene acquistata al prezzo di 101%, dopo un anno l'investitore riceverà tre euro di interessi e il valore nominale di 100 euro, per un totale di 103 euro. Ma poiché ha pagato 101 euro quando ha acquistato l'obbligazione, ha guadagnato solo due euro. Facendo un calcolo approssimativo, il rendimento in questo caso è del 2%.

Perché i prezzi delle obbligazioni fluttuano?

In parole povere, i prezzi delle obbligazioni fluttuano a causa della domanda e dell'offerta. Tuttavia, la domanda o meno di un'obbligazione dipende da diversi fattori, il più importante dei quali è il livello dei tassi di interesse. Se i tassi d'interesse aumentano improvvisamente sul mercato dei capitali, gli investitori cercano di acquistare nuove obbligazioni con tassi d'interesse più alti e di vendere quelle con cedole più basse. I prezzi delle obbligazioni con cedole più basse scendono perché sono meno attraenti rispetto ai titoli con cedole più alte. Tuttavia, i prezzi possono oscillare anche per altri motivi, ad esempio se gli investitori temono che un debitore si trovi in difficoltà e non sia in grado di rimborsare l'obbligazione.

La potenza dei bond: Un pilastro essenziale

Markus Jordan, fondatore di extraETF.com

Markus Jordan, fondatore di extraETF.comQuali sono i rischi delle obbligazioni?

Le obbligazioni sono generalmente considerate molto sicure. Tuttavia, ci sono alcuni rischi di cui bisogna essere consapevoli.

L'ETF Explorer gratuito per i tuoi investimenti

Tutto ciò che devi sapere per iniziare nel mondo degli ETF. Facile da capire, ben fondato - e gratuito! Ottieni la tua copia gratuita! Scoprirai...

- come puoi raggiungere più facilmente i tuoi obiettivi finanziari

- come funzionano gli ETF e perché sono lo strumento multifunzione per gli investimenti

- come piazzare la prima pietra per la costruzione del tuo patrimonio con gli ETF globali

- come e dove acquistare il tuo primo ETF

- quali strategie promettono il maggior successo a lungo termine

Quali opportunità di rendimento offrono le obbligazioni?

Le obbligazioni offrono una cedola di interesse che garantisce un reddito regolare nel corso della durata. Inoltre, gli investitori possono trarre profitto da eventuali guadagni di prezzo se vendono i titoli nel corso del periodo. Tuttavia, questa opportunità esiste solo se i tassi di interesse scendono durante il periodo. Se i tassi di interesse aumentano, invece, c'è il rischio di perdite. Le obbligazioni in valuta estera offrono un'ulteriore opportunità di rendimento. Se la valuta estera si apprezza rispetto all'euro nel corso della durata, vengono pagati interessi più alti in euro e aumenta anche l'importo del rimborso.

Perché gli investitori dovrebbero acquistare ETF obbligazionari?

Un ETF obbligazionario è sostenuto da un gran numero di obbligazioni, il che consente di distribuire ampiamente il rischio. Gli ETF permettono di acquistare obbligazioni con diverse scadenze, regioni, ecc. in un unico titolo. Inoltre, gli ETF sono molto convenienti e possono dare accesso a tipi di obbligazioni che non sono offerte da tutte le banche o dai broker online. Gli ETF obbligazionari offrono inoltre agli investitori la possibilità di reinvestire gli interessi attivi automaticamente e senza costi aggiuntivi. Al momento della scelta, è importante selezionare un ETF ad accumulazione. Gli ETF obbligazionari con tutte le informazioni sono disponibili nella ricerca ETF (presto disponibile), dove tutte le obbligazioni possono essere filtrate e selezionate in modo semplice e veloce in base a criteri quali regione, scadenza, valuta, rating, ecc.

ConclusioneLe obbligazioni sono un'ottima aggiunta al portafoglio

Le obbligazioni sono una classe di attività molto popolare che offre numerosi vantaggi. Di solito forniscono un reddito stabile e prevedibile sotto forma di pagamenti regolari di interessi. Questo può essere un vantaggio importante, soprattutto quando si ha bisogno di un reddito affidabile. Inoltre, le obbligazioni possono essere una componente importante di un portafoglio diversificato e arricchirne l'asset allocation, in quanto presentano una volatilità inferiore rispetto alle azioni.

Prima di investire in obbligazioni, però, è necessario avere ben chiaro in quali obbligazioni si sta investendo, poiché obbligazioni diverse possono avere rischi e rendimenti diversi.

Altre domande

- Tutto quello che devi sapere sulle obbligazioni

- Definizione: Cosa sono le obbligazioni?

- I termini in sintesi

- Quali sono i tipi di obbligazioni?

- Come si acquistano le obbligazioni?

- Dove vengono scambiate le obbligazioni?

- Qual è la differenza tra interesse e rendimento?

- Perché i prezzi delle obbligazioni fluttuano?

- Quali sono i rischi delle obbligazioni?

- Quali opportunità di rendimento offrono le obbligazioni?

- Perché gli investitori dovrebbero acquistare ETF obbligazionari?

- Le obbligazioni sono un'ottima aggiunta al portafoglio

- Altre domande