Qu'est-ce qu'un ETC ?

Comment négocier les Exchange Traded Commodities ?

Un portefeuille équilibré se compose d'actions, d'obligations et de matières premières. Alors que les investisseurs peuvent couvrir les deux premières classes d'actifs de manière pratique et économique avec des Exchange Traded Funds (ETF), ils ont besoin d'Exchange Traded Commodities (ETC) pour les matières premières, comme les métaux précieux. Ceux-ci sont peut-être moins connus des investisseurs que les ETF, mais ils sont également faciles à négocier en bourse.

Que sont donc les ETC ? Comment investir dans les ETC ? Et comment sont-ils garantis ? Nous répondons à toutes ces questions dans cet article.

Avant de commencer :Quelques notions essentielles

Définition : les ETC sont des titres négociés en bourse qui permettent aux investisseurs d'investir dans des matières premières comme les métaux précieux ou les produits agricoles. Les ETC sont des titres de créance, une forme spéciale de certificats.

Différence avec les ETF : la principale différence entre les ETF et les ETC réside dans le fait que les ETC sont légalement des obligations au porteur, tandis que les ETF font partie des fonds spéciaux.

Risque : contrairement aux ETF, les ETC présentent un risque d'émetteur. En cas d'insolvabilité de l'émetteur, il se peut donc que les investisseurs ne récupèrent pas ou seulement partiellement leur capital investi.

Garantie : pour réduire le risque d'émetteur dans le cas des ETC, les obligations sont garanties en plus. On distingue trois types de garantie : la garantie physique, la garantie complète et la garantie par un tiers.

Qu'est-ce qu'un ETC ?

Un ETC, Exchange Traded Commodity, est un titre négocié en bourse qui permet aux investisseurs d'investir dans des matières premières, commodities en anglais. Les ETC ressemblent aux ETF, mais sont spécialisés dans le commerce des matières premières. Il peut s'agir de matières premières comme les métaux précieux, les produits agricoles ou les matières premières énergétiques qui sont négociées sur des bourses de marchandises. Les ETC répliquent donc la performance d'un indice de matières premières sous-jacent. Les investisseurs peuvent investir dans des ETC via leur banque ou leur courtier.

Les ETC offrent des avantages similaires à ceux des fonds indiciels négociés en bourse (ETF) car ils sont moins chers que les actions ou les fonds traditionnels, ils sont très transparents et ont une structure ouverte. De plus, la durée des ETC est illimitée, ils sont négociés en permanence en bourse et présentent un haut niveau de liquidité.

L'ETF-Explorer, le guide gratuit pour votre investissement

Tout ce qu'il faut savoir pour se lancer dans le monde des ETF. Facile à comprendre, bien fondé - et gratuit ! Obtenez votre exemplaire gratuit ! Vous y apprendrez :

- Comment atteindre plus facilement vos objectifs financiers

- Comment fonctionnent les ETF et pourquoi ils sont le couteau suisse de l'investissement financier

- Comment poser les bases de votre patrimoine avec les ETF mondiaux

- Comment et où acheter votre premier ETF

- Quelles sont les stratégies les plus prometteuses à long terme ?

Il n'y a qu'un seul point qui distingue clairement les ETC des ETF : les ETF sont des fonds spéciaux d'un point de vue juridique. Le fournisseur d'ETF est donc légalement tenu de déposer certaines garanties afin de minimiser une éventuelle défaillance en cas d'insolvabilité. Pour les investisseurs, il n'y a donc pas de risque d'émetteur avec les ETF.

En revanche, les ETC sont des obligations à durée indéterminée dont la sécurité est assurée par l'émetteur respectif. Cependant, dans de nombreux cas, l'émetteur des ETC investit l'argent directement dans les matières premières (dépôt physique). C'est généralement le cas pour les matières premières dont les coûts de stockage sont peu élevés, comme l'or ou le cuivre. Dans d'autres cas, les avoirs des investisseurs sont garantis par certains mécanismes de protection, de sorte que le risque de défaillance est relativement faible pour les ETC.

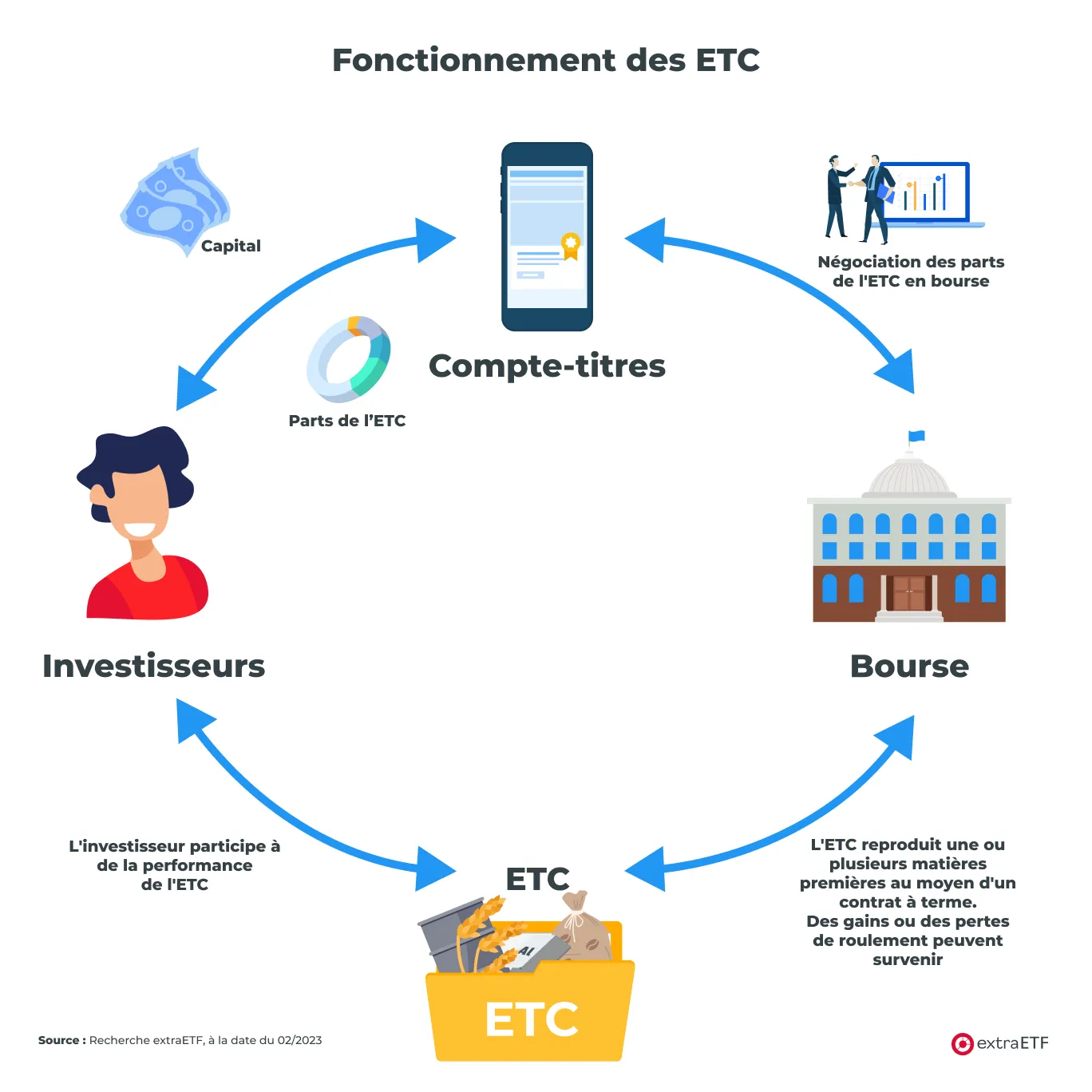

Le graphique suivant illustre très bien le fonctionnement de base d'un ETC :

L'investissement dans l'or et l'investissement dans les matières premières sont des exemples d'utilisation des ETC. Les ETC permettent aux investisseurs de se lancer dans le commerce des matières premières sans avoir à posséder directement les matières premières physiques. Ils offrent ainsi une possibilité flexible et liquide d'investir dans le marché des matières premières.

Quelle est la différence entre les ETC et les ETF ?

Les ETF sont des fonds passifs, négociés en bourse, qui suivent un indice sous-jacent. À la différence, les ETC reproduisent l'évolution des prix des matières premières, appelées commodities, via un indice de matières premières. Cela comprend les métaux précieux comme l'or et l'argent, les produits agricoles comme le maïs et le blé ainsi que d'autres matières premières. La principale différence réside dans le fait que les ETC ont la forme juridique d'une obligation au porteur, tandis que les ETF sont des actifs spéciaux.

Nous avons rassemblé pour vous les principales différences entre les produits ETF et ETC, qui peuvent parfois avoir l'air très similaires :

Les différences se trouvent donc dans les détails : le patrimoine spécial des ETF s'accompagne de directives juridiques en cas d'insolvabilité de l'émetteur de l'ETF, les titres sont protégés contre la saisie des créanciers. Le risque pour les investisseurs est donc minime.

Comme les ETC sont juridiquement des obligations, les investisseurs sont toujours exposés au risque d'émetteur, c'est-à-dire à l'insolvabilité soudaine du fournisseur. Cependant, ce risque est généralement réduit par une garantie supplémentaire. Il existe toutefois des différences considérables en ce qui concerne cette forme de garantie supplémentaire.

La garantie des ETC

Les investisseurs qui souhaitent investir dans des ETC doivent connaître les 3 types de garantie suivants :

- ETC à dépôt physique

- ETC entièrement garantis

- ETC avec couverture tierce

Avec ces méthodes de garantie, les fournisseurs d'ETC souhaitent minimiser le risque d'émetteur.

ETC à dépôt physique

Les ETC sur les matières premières - comme les métaux industriels aluminium, cuivre et zinc ou les métaux précieux comme l'or, l'argent et le platine - sont garantis physiquement. Les ETC reproduisent plus ou moins exactement le prix du marché et arrivent à une performance similaire. Celui qui investit par exemple dans un ETC sur un métal précieux comme l'or, qui est physiquement déposé et garanti, peut partir du principe qu'il y a effectivement des lingots d'or dans le coffre-fort du fiduciaire, qui correspondent exactement à la valeur de la somme investie. Le risque d'émetteur peut donc être exclu.

ETC entièrement garantis

Les ETC entièrement garantis garantissent également une "sécurité". Cependant, ces garanties ne sont pas des matières premières physiques tangibles, mais des crédits ordinaires, accordés par exemple par des assurances. Les fonds sont constitués soit de dépôts en espèces des institutions, soit d'actions de haute qualité.

ETC avec couverture tierce

On parle de garantie par couverture tierce lorsque le risque de l'émetteur est supporté par une tierce partie. Il peut s'agir d'institutions financières, mais aussi d'autres groupes qui, en cas de défaillance de l'émetteur, sont responsables avec les actifs de leur entreprise. Il existe par exemple divers ETC sur des matières premières comme le pétrole, dont la sécurité est assurée par des entreprises énergétiques de premier plan avec leurs actifs d'exploitation.

Quels sont les risques liés aux ETC ?

Un investissement dans des ETC comporte principalement les risques suivants :

- Risque lié à l'émetteur

- Risque de changement de prix

- Risque de change

Comme les ETC sont, d'un point de vue juridique, des obligations, les investisseurs doivent d'abord tenir compte du risque d'émetteur. Ainsi, si l'émetteur de l'ETC fait défaut en raison d'une insolvabilité, il y a un risque de perdre l'argent investi - contrairement aux ETF qui sont des fonds spéciaux. Les investisseurs doivent garder un œil sur la solvabilité de l'émetteur. De plus, les ETC présentent le risque de fluctuation des prix et le risque de change, c'est pourquoi nous allons maintenant examiner ces risques de plus près.

Risque d'émetteur

Le risque d'émetteur désigne le danger que l'émetteur de titres, comme un ETC, ne puisse plus remplir ses obligations de paiement. Par exemple en cas d'insolvabilité. Cela peut concerner les titres comme les obligations. Les conséquences possibles d'un tel risque sont notamment des reports de paiement, des intérêts incomplets ou des remboursements partiels. Les investisseurs doivent donc s'attendre à la possibilité d'une perte - voire d'une perte totale - de leur investissement.

Risque de variation de prix

Les ETC répliquent l'évolution de la valeur du sous-jacent, c'est-à-dire la matière première. Les investisseurs sont donc exposés au risque de fluctuation des prix ou au risque de marché. Si le prix de la matière première reproduite baisse, l'ETC subit une perte. Si le prix augmente, l'ETC réalise un bénéfice. Les investisseurs sont également exposés à ce risque lorsqu'ils négocient en bourse avec d'autres titres, comme les actions ou les obligations.

Risque de change

Le risque de change fait également partie des risques des ETC. Les matières premières et les métaux précieux sont rarement négociés en euros. Habituellement, c'est le dollar américain qui domine. La performance et le rendement d'un investissement impliquant une exposition à des devises étrangères peuvent dépendre des fluctuations des taux de change. Certains ETC proposent toutefois des couvertures de change.

Diversifiez votre portefeuille avec les ETC.

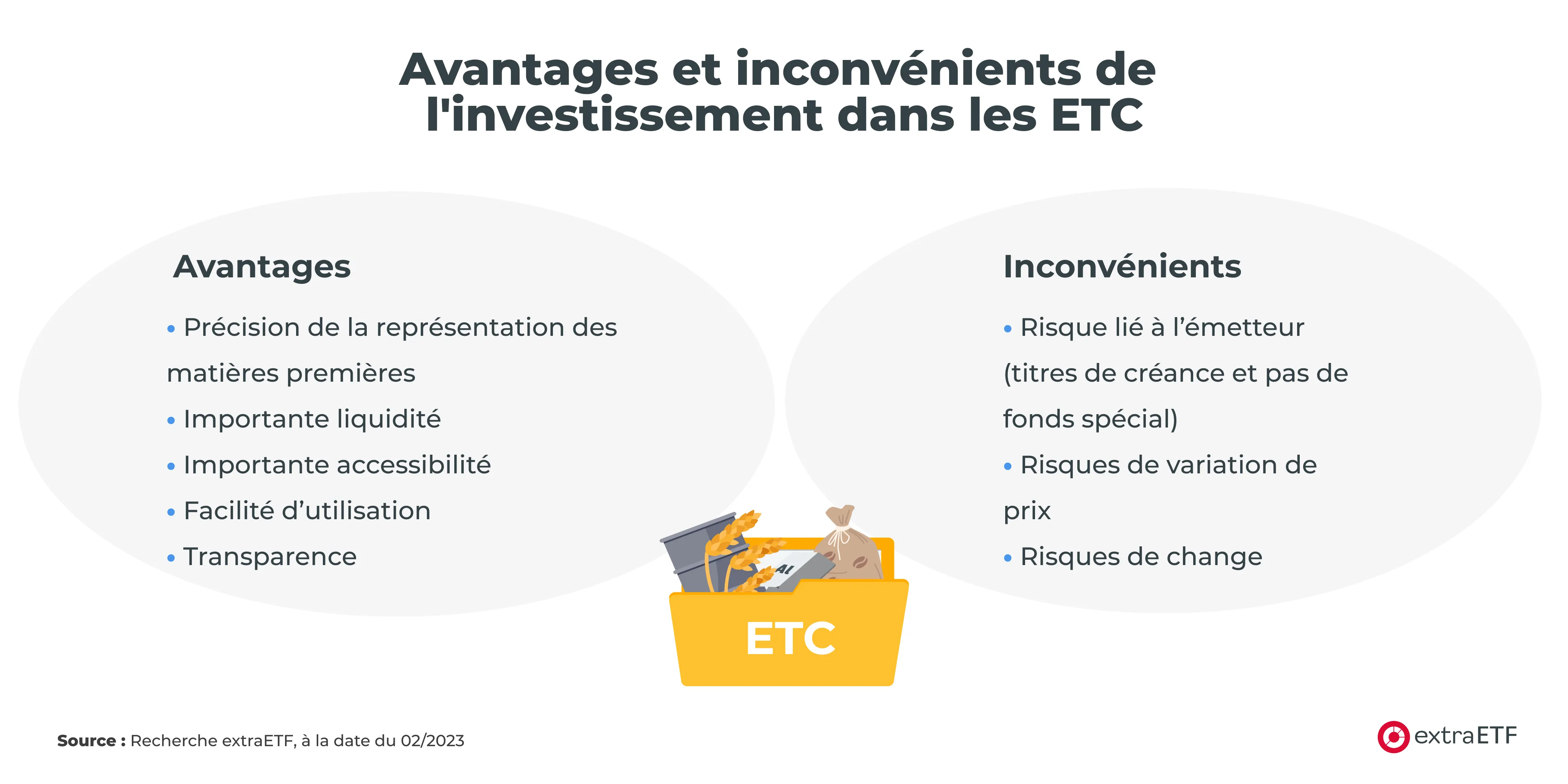

Quels avantages les investisseurs peuvent-ils espérer tirer des ETC ?

Investir dans des ETC offre de nombreux avantages comme investir dans des fonds indiciels négociés en bourse (ETF). Pour les investisseurs, investir dans des ETC peut avoir une signification de diversification en bourse pour eux. Enfin, ils obtiennent ainsi un accès facile aux investissements dans les matières premières et profitent de la formation favorable des prix et de la transparence. De plus, la durée des ETC est illimitée, ils sont négociés en permanence en bourse et présentent un haut niveau de liquidité.

Dans le graphique suivant, nous avons comparé les avantages des ETC aux inconvénients déjà mentionnés précédemment :

Mais regardons maintenant de plus près les avantages des ETC :

Combien coûtent les ETC ?

Les coûts de l'ETC se situent généralement entre 0,00% et 0,59% par an. Ce taux de coût total comprend les coûts tels que les frais de stockage et de gestion ainsi que les primes d'assurance. Des frais supplémentaires peuvent s'ajouter pour la conservation dans le portefeuille de titres, pour les transactions et pour la couverture de change.

Conclusion :Les ETC en résumé

Investir dans des ETC est une manière pratique, peu coûteuse et transparente d'inclure les matières premières dans son portefeuille comme une classe d'actifs parmi d'autres. Les ETC peuvent ainsi constituer un élément supplémentaire et judicieux dans l'allocation d'actifs des investisseurs.

Les ETC sont liés à l'évolution de la valeur d'une matière première sous-jacente. Il peut s'agir de métaux industriels ou précieux, mais aussi de matières premières énergétiques ou agricoles. Contrairement aux très populaires ETF, les ETC ne sont pas des actifs spéciaux, mais des titres de créance. Pour ces titres, les investisseurs doivent donc, en plus du risque de variation des prix et du risque de change, faire attention au risque d'émetteur et garder un œil sur la solvabilité de l'émetteur. Pour les ETC négociés quotidiennement en bourse, ils n'ont pas besoin d'un courtier ETC spécifique.

Nos réponses aux questions fréquentes

- Quelques notions essentielles

- Qu'est-ce qu'un ETC ?

- Quelle est la différence entre les ETC et les ETF ?

- La garantie des ETC

- Quels sont les risques liés aux ETC ?

- Quels avantages les investisseurs peuvent-ils espérer tirer des ETC ?

- Combien coûtent les ETC ?

- Les ETC en résumé

- Nos réponses aux questions fréquentes