ETFs del mercado monetario explicados de manera sencilla

Todo sobre los ETF del mercado monetario y si son una alternativa a las cuentas de ahorro tradicionales.

En los últimos años, los ETF del mercado monetario no han sido a menudo la primera opción para los inversores que buscan rendimientos atractivos, debido a los tipos de interés persistentemente bajos. Sin embargo, la reciente subida de los tipos de interés ha vuelto a poner de actualidad a los ETF del mercado monetario. También son un complemento sensato para proteger los depósitos a un día de la amenaza de quiebra de un banco.

Los primeros ETF del mercado monetario existen desde 2007, pero en los últimos años han sido bastante poco interesantes debido a los bajos tipos de interés. Pero, ¿qué son exactamente los ETF del mercado monetario y cómo funcionan?

En esta guía te explicamos todo lo que necesitas saber sobre los ETF del mercado monetario.

Lo esencialTodo lo que debes saber sobre los ETF del mercado monetario

Mercado monetario: El mercado monetario es una parte del mercado financiero en la que se negocian instrumentos financieros a corto plazo con un plazo de hasta un año. Los ETF del mercado monetario pueden utilizarse para invertir en este mercado.

Rendimiento: El rendimiento de los ETF del mercado monetario depende del nivel actual de los tipos de interés (euro, dólar estadounidense, libra esterlina) de los bonos a corto plazo.

Riesgo: Los ETF del mercado monetario se consideran instrumentos de inversión de riesgo relativamente bajo, ya que invierten en instrumentos de deuda a corto plazo con una elevada calificación crediticia y apenas están expuestos al riesgo de tipos de interés.

Dinero a la vista: Los ETF del mercado monetario pueden ser una alternativa a las cuentas de dinero a la vista, ya que ofrecen ventajas similares a las del dinero a la vista, pero pueden conseguir un rendimiento mayor.

¿Qué son los ETF del mercado monetario?

Los ETF del mercado monetario invierten en bonos a corto plazo con vencimiento de hasta un año, emitidos por gobiernos, instituciones financieras o empresas para cubrir sus necesidades de financiación a corto plazo. Como los ETF del mercado monetario sólo invierten en bonos a corto plazo, tienen un riesgo de tipo de interés muy bajo y, por tanto, son muy volátiles. Por tanto, pueden ser una buena alternativa a los depósitos a un día o a plazo fijo.

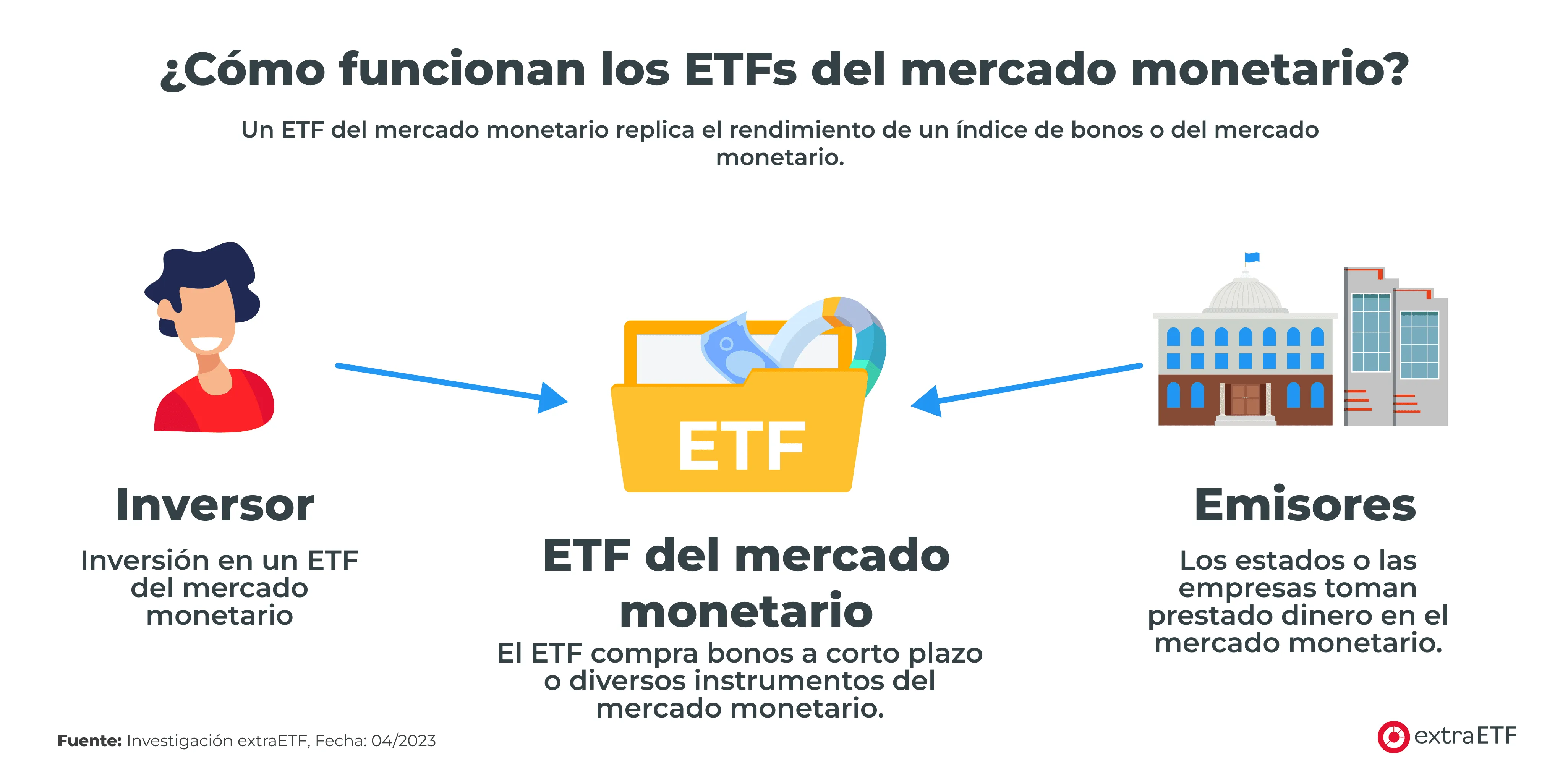

¿Cómo funcionan los ETF del mercado monetario?

Los ETF del mercado monetario funcionan esencialmente como otros tipos de ETF. Son fondos de inversión que se negocian en bolsa como acciones y siguen un índice, que en el caso de los ETF del mercado monetario comprende una amplia gama de instrumentos del mercado monetario.

Los ETF del mercado monetario invierten en una amplia selección de instrumentos de deuda a corto plazo, como bonos del Estado o letras del Tesoro. Estos instrumentos de deuda suelen tener un vencimiento de un año o menos y son emitidos por gobiernos, empresas e instituciones financieras.

Aquí te hemos simplificado el funcionamiento de los ETF del mercado monetario:

¿Qué es el mercado monetario?

El mercado monetario es una parte del mercado financiero en la que se negocian instrumentos financieros a corto plazo con un plazo de hasta un año. El mercado monetario es un lugar importante para los préstamos y empréstitos, especialmente para las necesidades de financiación a corto plazo de gobiernos, empresas e instituciones financieras. Los tipos de interés del mercado monetario suelen ser más bajos que los de otros mercados financieros, ya que los plazos de los instrumentos son más cortos y el riesgo de crédito es menor. Los instrumentos más importantes del mercado monetario son los bonos del Estado, las letras del Tesoro, los préstamos bancarios, los certificados de depósito y los acuerdos de recompra.

Los tipos de interés del mercado monetario están influidos por diversos factores, como los tipos de interés oficiales del banco central, la inflación, la demanda de crédito y la liquidez del mercado.

El mercado monetario desempeña un papel importante en la economía, ya que ayuda a empresas y gobiernos a cubrir sus necesidades de liquidez a corto plazo. Por otra parte, ofrece a los inversores la oportunidad de invertir su capital a corto plazo.

¿Qué ETF del mercado monetario hay disponibles?

Hay distintos tipos de ETF del mercado monetario, que pueden diferir en su estrategia de inversión, la divisa de los bonos incluidos en el índice y el índice subyacente. A continuación se enumeran algunos de los tipos más comunes de ETF del mercado monetario. Todos los ETF del mercado monetario disponibles pueden filtrarse y analizarse mediante la búsqueda de ETF de extraETF.

A continuación te presentamos los tipos más importantes de ETF del mercado monetario.

¿Cuál es el riesgo de los ETF del mercado monetario?

Los ETF del mercado monetario se consideran instrumentos de inversión de riesgo relativamente bajo, ya que invierten en instrumentos de deuda a corto plazo con una elevada calificación crediticia. Los emisores de estos instrumentos suelen ser gobiernos, instituciones financieras y grandes empresas con buena calificación crediticia. Sin embargo, el riesgo de los ETF del mercado monetario no es cero. Aunque se consideran una clase de activos seguros, están influidos por factores macroeconómicos como la política de tipos de interés de los bancos centrales, la inflación, el riesgo de crédito de los emisores y las condiciones generales del mercado.

Por tanto, los ETF del mercado monetario están expuestos a los siguientes riesgos, al igual que los bonos convencionales:

- Riesgo de tipo de interés: la rentabilidad de los ETF del mercado monetario depende de la evolución de los tipos de interés. Si los tipos de interés suben, el precio del ETF puede bajar.

- Riesgo decrédito: si un deudor incumple, el precio de los ETF del mercado monetario también puede caer.

- Riesgo de cambio: si los ETF del mercado monetario se compran en divisas, están sujetos a un riesgo de cambio frente a la moneda nacional del inversor.

El ETF Explorer gratuito para tus inversiones financieras.

Todo lo que necesitas saber para comenzar en el mundo de los ETFs. Fácil de entender, bien fundamentado, ¡y gratuito! En el ETF-Explorer descubrirás:

- Cómo puedes alcanzar fácilmente tus objetivos financieros.

- Cómo funcionan los ETFs y por qué son una herramienta esencial para las inversiones.

- Cómo establecer la base para la construcción de tu patrimonio con ETF globales.

- Cómo y dónde comprar tu primer ETF.

- Qué estrategias prometen el mayor éxito a largo plazo.

¿Cuál es la rentabilidad de los ETF del mercado monetario?

El rendimiento de los ETF del mercado monetario suele ser inferior al de los ETF de renta variable o renta fija. Como los ETF del mercado monetario invierten en valores remunerados a corto plazo, el rendimiento que se obtiene depende del nivel actual de los tipos de interés de los bonos a corto plazo. Por tanto, para los ETF del mercado monetario denominados en euros, el tipo de interés clave del Banco Central Europeo influye decisivamente en el rendimiento. Éste se sitúa en el 4,5% desde septiembre de 2023. Para los ETF del mercado monetario denominados en dólares estadounidenses, el tipo de interés de la Reserva Federal de EE.UU. es decisivo. En septiembre de 2023, éste se sitúa en una horquilla del 5,25 al 5,50 por ciento. Sin embargo, no son sólo los tipos de interés clave los que determinan el rendimiento, sino también el tipo de interés y la evolución del rendimiento de los bonos del fondo. Esto sí que puede desviarse de los tipos de interés clave, aunque no excesivamente.

Evolución del rendimiento (en euros) de los ETF del mercado monetario seleccionados.

| Nombre del ETF | Año en curso | 2023 | 2022 | 2021 | 2020 |

|---|---|---|---|---|---|

| Xtrackers EUR Overnight Rate Swap UCITS ETF | +1,12 % | +3,27 % | -0,03 % | -0,50 % | -0,57 % |

| Xtrackers USD Swap de tipos a un día ETF UCITS | +4,28 % | +1,60 % | 7,62 % | 8,42 % | -8,49 % |

| Xtrackers GBP Swap de tipos a un día ETF UCITS | +2,73 % | +6,73 % | -4,22 % | 7,63 % | -5,51 % |

| Amundi EUR Retorno a un día ETF OCITS | +1,10 % | +3,19 % | -0,13 % | -0,70 % | -0,68 % |

| Amundi Fed Funds US Dollar Cash UCITS ETF | +4,22 % | +1,57 % | 8,25 % | +7,56 % | -10,34 % |

| Rendimiento Lyxor Smart Overnight (EUR) | +1,10 % | +3,29 % | +0,13 % | -0,46 % | -0,43 % |

| Invesco EuroMTS Efectivo 3 Meses ETF UCITS | +0,98 % | +2,89 % | -0,43 % | -0,78 % | -0,59 % |

Como los rendimientos del mercado monetario han tendido a ser negativos en los últimos años, los ETF del mercado monetario también tienen un rendimiento negativo. Sin embargo, como los tipos de interés han subido significativamente en los últimos meses, los ETF del mercado monetario pueden volver a generar rendimientos positivos.

ETFs del mercado monetario como alternativa al dinero a la vista

¿Para quién son adecuados los ETF del mercado monetario?

Los ETF del mercado monetario son especialmente adecuados para los inversores que buscan una inversión a corto plazo y de bajo riesgo, y también ofrecen la oportunidad de aparcar el capital de forma flexible hasta que surja una oportunidad de inversión adecuada.

Además, ofrecen a los inversores adinerados la oportunidad de asegurarse fondos líquidos por encima del límite de protección de depósitos de 100.000 euros y minimizar así las pérdidas en caso de insolvencia bancaria.

Ventajas de los ETF del mercado monetario

- Opción de inversión de bajo riesgo: los ETF del mercado monetario invierten en instrumentos de deuda a corto plazo y de alta calidad que se consideran seguros y líquidos.

- Liquidez: Los ETF del mercado monetario pueden negociarse rápida y fácilmente, lo que los convierte en una opción de inversión flexible.

- Diversificación: Los ETF del mercado monetario pueden ser una adición útil a una cartera, ya que pueden tener una baja correlación con otras clases de activos, como la renta variable o las materias primas.

- Mayor rentabilidad que el dinero a un día: Los ETF del mercado monetario pueden ofrecer mayores rendimientos que el dinero a un día, ya que invierten en instrumentos de deuda a corto plazo con altas calificaciones crediticias, que a menudo ofrecen tipos de interés más altos que el dinero a un día.

- Costes más bajos que los fondos gestionados activamente: Los ETF del mercado monetario se gestionan pasivamente y suelen tener costes más bajos que los fondos gestionados activamente, lo que puede ayudar a los inversores a conservar una mayor parte de sus rendimientos.

Desventajas de los ETF del mercado monetario

- Rendimientos fluctuantes: Aunque los ETF del mercado monetario se consideran una opción de inversión de riesgo relativamente bajo, sus rendimientos pueden fluctuar y cambiar en función de la evolución del mercado.

- Sin protección mediante la protección de depósitos: A diferencia de las cuentas monetarias a la vista, los ETF del mercado monetario no están protegidos por la protección de depósitos. Por tanto, los inversores pueden sufrir pérdidas con su capital si el emisor de los bonos contenidos en el ETF incumple o se declara insolvente.

- Rendimientos potenciales limitados: Los ETF del mercado monetario suelen ofrecer rendimientos más bajos que otras oportunidades de inversión más arriesgadas, como las acciones o los bonos.

- Costes más elevados que el dinero a un día: Los ETF del mercado monetario cuestan más que las cuentas de dinero a la vista, ya que suelen cobrar una comisión de gestión.

- Sin protección contra la inflación: Como los ETF del mercado monetario invierten en instrumentos de deuda a corto plazo, no ofrecen protección contra la inflación. Si la inflación es superior a la rentabilidad del ETF del mercado monetario, se produce una pérdida de poder adquisitivo.

Alternativa para llamar al dinero: ¿Tienen sentido los ETF del mercado monetario?

Los ETF del mercado monetario pueden ser una alternativa viable a las cuentas de dinero a la vista, ya que ofrecen ventajas similares a las del dinero a la vista, pero pueden conseguir un rendimiento mayor. Los ETF del mercado monetario invierten en bonos a corto plazo, que se consideran seguros y líquidos y suelen ofrecer un rendimiento mayor que el dinero a la vista.

Sin embargo, también hay algunas desventajas que deben tenerse en cuenta a la hora de decidirse por los ETF del mercado monetario. A diferencia de las cuentas de dinero a la vista, los ETF del mercado monetario conllevan costes de ETF, como comisiones de gestión y diferenciales. Además, no están protegidos por el seguro de depósitos, lo que significa que los inversores pueden sufrir pérdidas si un emisor de los bonos contenidos en el ETF incumple.

También hay que tener en cuenta que los ETF del mercado monetario no ofrecen tipos de interés fijos, por lo que sus rendimientos pueden fluctuar. Si los tipos de interés suben, la rentabilidad del ETF puede bajar, lo que no ocurre con las cuentas monetarias a la vista.

Consejo: Los bancos ofrecen regularmente tipos de interés especiales sobre los saldos de las cuentas, que suelen ser superiores a los rendimientos de los bonos a corto plazo. En este caso, el dinero a la vista es preferible a un ETF del mercado monetario, siempre que ignores el riesgo de impago del banco.

ConclusiónETFs del mercado monetario: una alternativa al dinero a un día

En resumen, los ETF del mercado monetario representan una interesante oportunidad de inversión de fondos líquidos a corto plazo. Por tanto, pueden ser una alternativa a las cuentas de dinero a la vista y ofrecen una rentabilidad superior a la de éstas. Sin embargo, también están asociados a costes y a un mayor riesgo, ya que no están protegidos por la garantía de depósito como los saldos en cuenta y sus rendimientos pueden fluctuar.

No obstante, los ETF del mercado monetario pueden ser adecuados para una amplia gama de inversores, sobre todo para los que buscan una opción de inversión de riesgo relativamente bajo, para diversificar su cartera o para aparcar su capital a corto plazo.

Todos los ETF del mercado monetario pueden seleccionarse y analizarse más a fondo mediante la búsqueda de ETF de extraETF.

Preguntas importantes sobre los ETF del mercado monetario

- Todo lo que debes saber sobre los ETF del mercado monetario

- ¿Qué son los ETF del mercado monetario?

- ¿Cómo funcionan los ETF del mercado monetario?

- ¿Qué es el mercado monetario?

- ¿Qué ETF del mercado monetario hay disponibles?

- ¿Cuál es el riesgo de los ETF del mercado monetario?

- ¿Cuál es la rentabilidad de los ETF del mercado monetario?

- ¿Para quién son adecuados los ETF del mercado monetario?

- Alternativa para llamar al dinero: ¿Tienen sentido los ETF del mercado monetario?

- ETFs del mercado monetario: una alternativa al dinero a un día

- Preguntas importantes sobre los ETF del mercado monetario